相続した不動産にかかる税金とは?計算方法や軽減特例をわかりやすく解説

「不動産の相続にも税金がかかるの?税金はどうやって計算するの?」

「相続した不動産にかかる税金を軽減する方法はあるの?」

不動産を相続した場合、不動産の評価額が一定の基準を超える場合、税金を納めなければなりません。不動産は特に金額の大きな資産であるため、納める税額も大きくなりやすく、知らずにいると急な経済的負担を強いられる恐れがあります。

この記事では、不動産を相続することになった方、将来的な相続を予定している方を主な対象として、相続した不動産にかかる税金について解説していきます。あわせて、計算方法や軽減特例などに触れているため、適切な資産管理や不動産運用の参考にしてみてください。

- 相続時にかかる税は「相続税」と「登録免許税」の2種類

- 相続した不動産にかかる税金は固定資産税評価額によって算出する

- 相続した不動産にかかる税金の軽減特例には「小規模宅地の特例」などがある

目次

遺産総額が3,600万円以下なら相続税はかからない

「相続税」は財産を相続したすべての人に課税されるわけではありません。相続税がかかるのは、遺産総額が3,600万円を超える場合です。

詳細は後述しますが、相続税の計算にあたっては、財産総額から差し引くことができる基礎控除という制度があります。財産総額から基礎控除額を差し引き、その残額(課税価格)に対して相続税がかかる、ということです。基礎控除額は次の式で算出します。

-

【式】

基礎控除額=3,000万円+600万円×法定相続人の数

※法定相続人とは民法で定められた相続人のこと(被相続人の配偶者や子どもなど)

例えば、相続人が1人の場合を考えると、基礎控除額は最低3,600万円という計算になります。

遺産総額が3,600万円以下であれば相続税はかからないため、相続税の申告自体が不要です。

相続した不動産には税金がかかる

土地や家屋などの不動産を相続したとき、次の2つの税金を納める必要があります。

- 相続税

- 登録免許税

一つずつ詳細を見ていきましょう。

財産を相続した人にかかる相続税

相続によって土地や家屋などの不動産を承継したときに発生する税金が「相続税」です。不動産には、空き家やいわゆるボロ戸建てなども含まれます。

先述のとおり、相続した財産の相続税評価額の合計(遺産総額)から基礎控除額を差し引いた金額がプラスになったとき、申告・納付の義務が生じます。 基礎控除額は「3,000万円+600万円×法定相続人の数」という式で算出します。

なお、相続税の申告は、被相続人(亡くなった人)が死亡したことを知った日の翌日から10か月以内に行わなければなりません。申告期限を守らないと、無申告加算税や延滞税などのペナルティが課せられるため注意しましょう。

登記の手続きにかかる登録免許税

不動産を相続するとき、被相続人(亡くなった人)の名義を相続人(承継した人)の名義に変更する相続登記を行います。相続登記を行う際、「登録免許税」という税金が発生します。

登録免許税は、次の式で算出します。

-

【式】

登録免許税=固定資産税評価額×0.4%

※遺言により相続人以外の人が不動産を相続した場合は、税率が0.4%ではなく2.0%

なお、これまで相続登記は義務ではなく、登記手続きの期限も定められていませんでした。しかし、不動産登記法改正により、令和6年(2024年)4月1日から義務化が始まる見込みです。これは所有者が不明の不動産を減らすことを主な目的とした改正となっています。

義務化が開始されたら、「相続の開始および所有権を取得したと知った日から3年以内」に相続登記をしなくてはならず、正当な理由なく従わない場合は10万円以下の過料の対象になります。

さらに、不動産登記法の改正後に発生した相続だけではなく、法改正以前から相続登記をしていない不動産についても適用される点には注意しましょう。

(相続等による所有権の移転の登記の申請)

第七十六条の二 所有権の登記名義人について相続の開始があったときは、当該相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から三年以内に、所有権の移転の登記を申請しなければならない。遺贈(相続人に対する遺贈に限る。)により所有権を取得した者も、同様とする。

(引用:改正不動産登記法第76条の2|e-Gov法令検索)

>>相続不動産の名義変更が自分でできる「そうぞくドットコム」はこちら

そもそも不動産は所有・売却でも税金がかかる

ここまで相続した不動産に対してかかる税金について説明してきましたが、不動産を所有していたり売却したりする場面でも税金がかかることを念頭に置いておきましょう。

特に、「築年数が古い空き家を相続しただけだから、税金はかからないだろう」と安心している方は要注意です。

具体的には、不動産を所有しているときは固定資産税・都市計画税、不動産を売却したときは所得税・住民税を納めなければなりません。

ここからは各場面について詳しく説明していきます。

不動産の所有|固定資産税・都市計画税

不動産を所有している場合、固定資産税と都市計画税の課税対象となります。不動産とは土地や家屋のことであり、築年数の古いいわゆるボロ戸建てや空き家も含まれます。

まず、固定資産税とは、所有する不動産について、法人や個人を問わず毎年1月1日時点の不動産所有者に課される税金です。次の式で算出します。

-

【式】

固定資産税=課税標準×1.4%(標準税率)

※課税標準:自治体の固定資産課税台帳に登録された評価額

※標準税率:自治体により異なる

固定資産税は、1月1日(賦課期日)現在の土地、家屋及び償却資産(これらを「固定資産」といいます。)の所有者に対し、その固定資産の価格をもとに算定される税額を、その固定資産の所在する市町村が課税する税金です。ただし、東京都23区においては、特例で都が課税することになっています。

(引用:1 固定資産税の概要|東京都主税局)

続いて、都市計画税とは、市街化区域内にある土地や家屋に対して課される税金で、地方税の一種です。都市計画法により定められていて、都市計画事業や土地区画事業の費用に充当することを目的に課されます。次の式で算出します。

-

【式】

都市計画税=課税標準×0.3%(制限税率)

※課税標準:自治体の固定資産課税台帳に登録された評価額

※制限税率:税率の上限

都市計画税は、都市計画事業や土地区画整理事業(図「都市計画事業と土地区画整理事業の概要」参照)を行う市町村が、都市計画区域内にある土地や家屋に対して、その事業に必要となる費用に充てるために課する税金です。

(引用:都市計画税|総務省)

つまり、所有する不動産が都市計画区域外にあるならば都市計画税を納める必要はありません。自治体によっては、ホームページ上に「都市計画図」を公表しているところもあり、調べることもできます。

不動産の売却|所得税・住民税

不動産の売却によって生じた利益は、譲渡所得として所得税と住民税の課税対象になります。譲渡所得の算出方法は次の式のとおりです。

-

【式】

譲渡所得=譲渡収入-(取得費+譲渡費用)-特別控除額

譲渡収入とは、不動産の売却金額のことです。取得費は、売却した土地や建物の購入代金、建築費用や購入手数料、設備費などのことをいいます。譲渡費用は、土地や建物を売るために支払った仲介手数料、建物の取り壊し費用など売主が負担したものです。特別控除額は、一定の要件を満たしたときに適用される控除額で、詳細は国税庁ホームページで確認できます。

つまり、不動産の売却金額がそのまま課税対象となるわけではなく、各費用を差し引いた利益が課税対象となるのです。

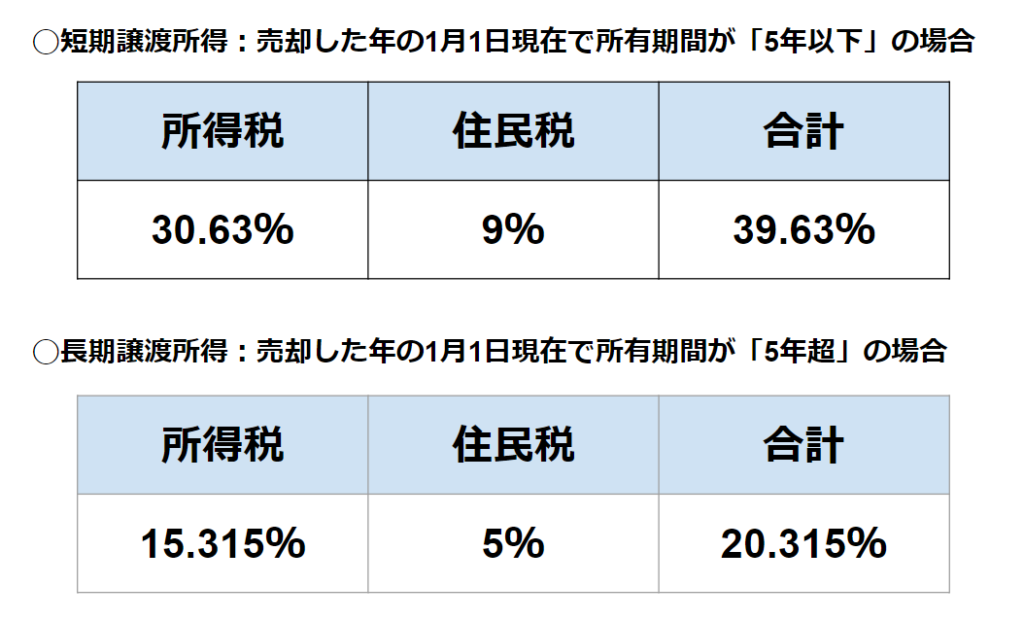

なお、譲渡所得に掛けられる税率は、不動産の所有期間によって次のように分けられます。

【表1】

※所有期間には被相続人がその不動産を所有していた期間も含む

相続した不動産の税金はどう求めるの?

不動産を相続したとき、どれくらいの税金を支払うことになるのか、誰もが気になるところでしょう。

ここからは、相続した不動産の税金の計算方法について詳しく見ていきましょう。

本来の相続税は遺された財産評価額の総額で計算する

意外に感じるかもしれませんが、相続税に関して、「相続した不動産の評価額が◯円だから、相続税が△円」という方法で計算するわけではありません。

本来は、不動産を含む、遺された財産の評価額をそれぞれのルールに基づいて算出・合算し、その総額に対して相続税額を導き出す必要があります。

例えば、不動産5,000万円のほかに、現金預金3,000万円があるなら、総額8,000万円が相続税額算出時の評価額となります。

この記事では、不動産に焦点を絞って解説しますが、実際の相続の場面では、他の遺された財産も含めて計算しなければならない、という点は念頭に置いておきましょう。

相続した不動産の評価額を求めるには

相続した財産のなかに不動産が含まれる場合、その不動産にどれほどの価値(評価額)があるのかを求めて遺産の総額として計算する必要があります。

そして、相続した不動産は土地(宅地)と家屋(建物)に分けて評価額を計算します。

家屋(建物)の評価額の計算方法

相続した不動産の家屋(建物)部分については、固定資産税評価額を用いて相続時評価額を求めます。

固定資産税評価額は、毎年6月頃に不動産の所在地を管轄する役所から送付される固定資産税の納税通知書に記載されています。

土地(宅地)の評価額の計算方法

相続した不動産の土地(宅地)部分については、主に以下のいずれかの方法で評価額を計算します。

- 路線価方式

- 倍率方式

相続した不動産が所在する地域が市街地であれば「路線価方式」、路線価が設定されていない地域であれば「倍率方式」で計算されます。

路線価方式

路線価とは、市街地の道路に面した宅地1㎡あたりの評価額のことです。以下の計算式で算出します。

-

【式】

土地の評価額=路線価(千円/㎡)×敷地面積(㎡)

地域ごとの路線価は国税庁ホームページでも確認できますが、税理士や相続の専門家、不動産会社などに正確な評価額を計算してもらうこともできます。

なお、旗竿地のような不整形な土地(四角く整形されていない、歪な形状の土地)や傾斜のある土地などは一定の補正率を掛けて、評価額が調整される点は念頭に置いておきましょう。

倍率方式

路線価が設定されていない地域では、倍率表の倍率を土地の固定資産税評価額に掛けて、土地の評価額を計算します。計算式は以下のとおりです。

-

【式】

土地の評価額=固定資産税評価額×評価倍率

倍率は地域により異なり、各地域の詳細の倍率は国税庁ホームページでも確認できます。

一般的な相続税の計算方法

一般的に、相続税の計算は以下の手順で行われます。

- 相続税の基礎控除額の計算

- 相続税の課税遺産総額の計算

- 相続税の課税価格の計算

- 税率を掛けて相続税額の計算

順番に詳細を見ていきましょう。

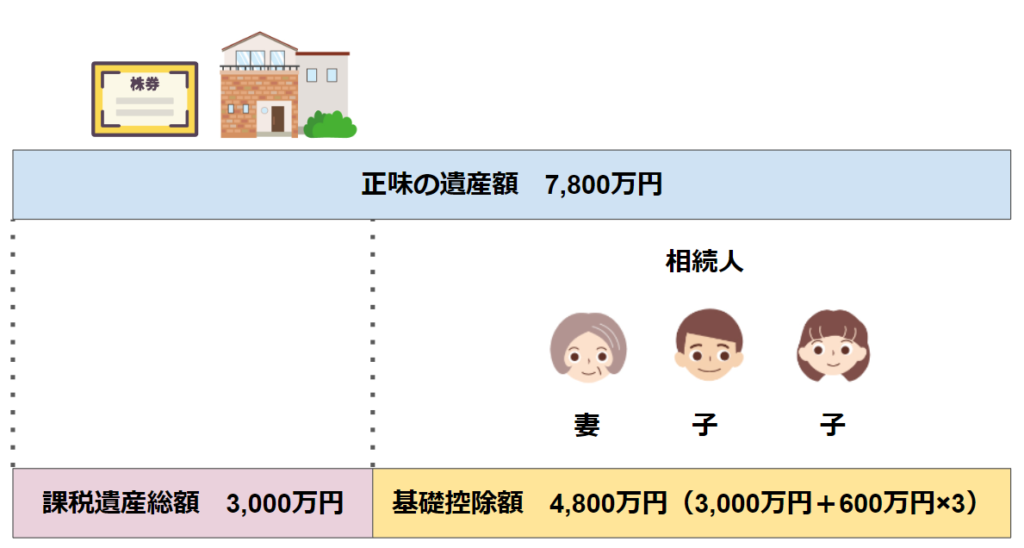

手順1.相続税の基礎控除額の計算

相続税の基礎控除額は以下の式で算出します。

-

【式】

基礎控除額=3,000万円+600万円×相続人の人数

例えば、相続人が妻と子2人の計3人の場合、基礎控除額は4,800万円です。つまり、相続した財産の総額(正味の遺産額)が4,800万円以下であれば相続税は発生しません。

手順2.相続税の課税遺産総額の計算

基礎控除額(非課税枠)が算出できたら、次に課税遺産総額を以下の式で算出します。

-

【式】

課税遺産総額=正味の遺産額ー基礎控除額

正味の遺産額とは、土地や建物などの不動産、預貯金、現金など相続したプラスの財産から債務や葬式費用などを差し引いた遺産額のことです。なお、生命保険金や死亡退職金などを受け取った場合、非課税限度額を超過した金額をプラスの財産として正味の遺産額に加えます。

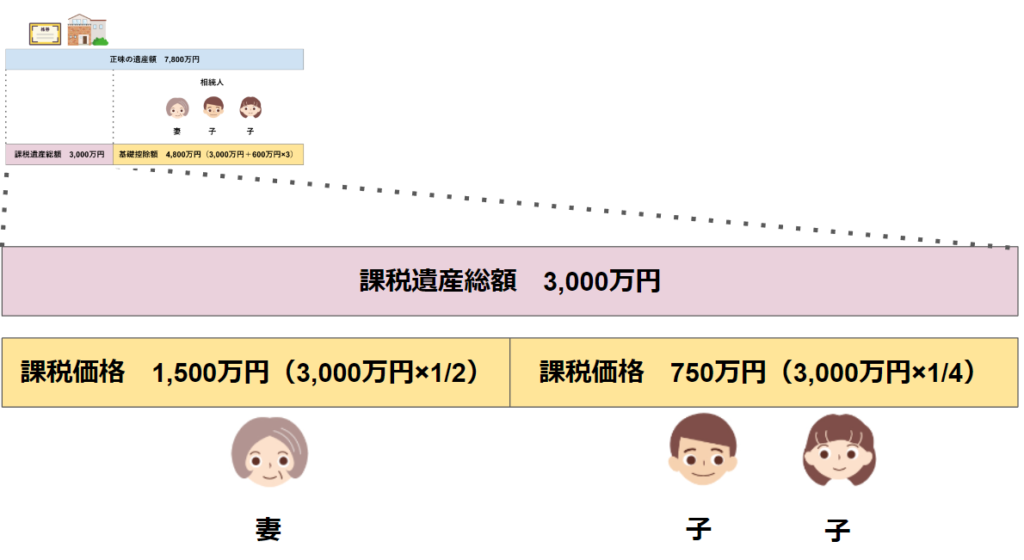

手順3.相続税の課税価格の計算

課税遺産総額が算出できたら、相続人一人ひとりの課税価格を次の式で求めます。

-

【式】

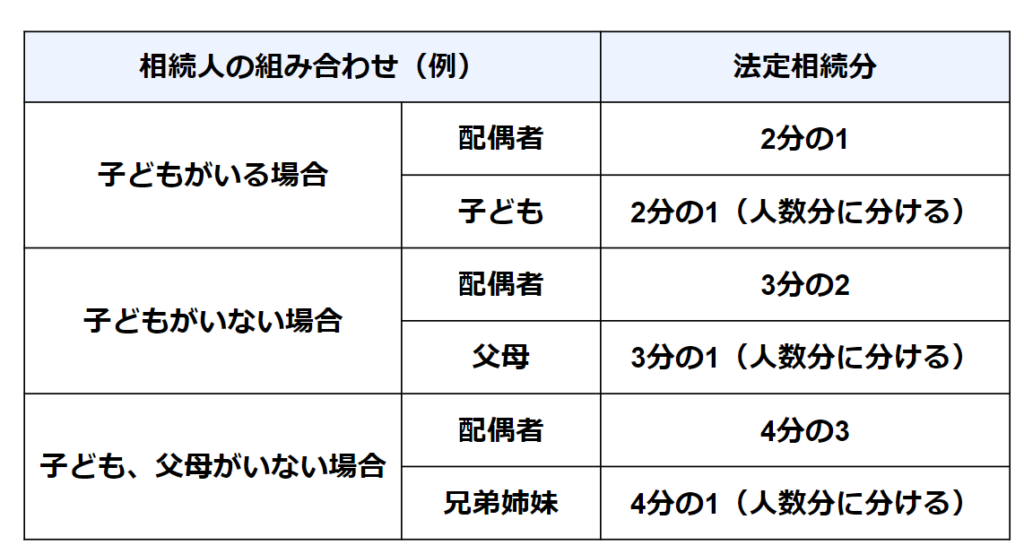

課税価格=課税遺産総額×法定相続分

法定相続分とは、遺産の相続人となれる人(法定相続人)の遺産の取り分の割合のことです。相続人の組み合わせによって、法定相続分の割合は変動します。

【表2】

(参考:財産を相続したとき「法定相続分の主な例」|国税庁)

例えば、正味の遺産額が7,800万円で、相続人が妻と子2人の計3人の場合、正味の遺産額7,800万円から基礎控除額4,800万円(3,000万円+600万円×3)を差し引いた、3,000万円が課税遺産総額です。

【図1】

そして、相続人それぞれの課税価格は、妻が1,500万円(3,000万円×1/2)、子ども一人あたり750万円(3,000万円×1/4)となります。

【図2】

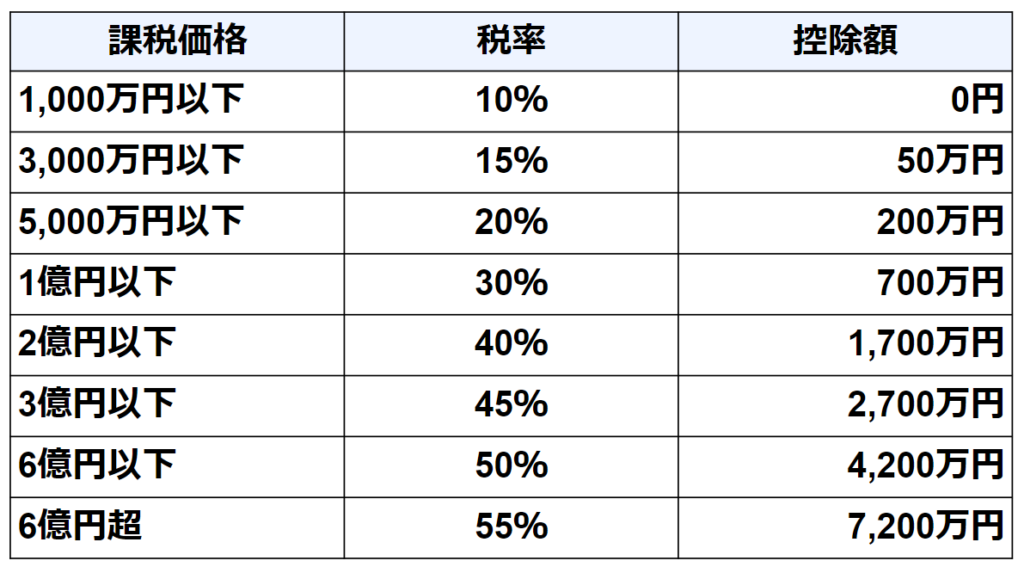

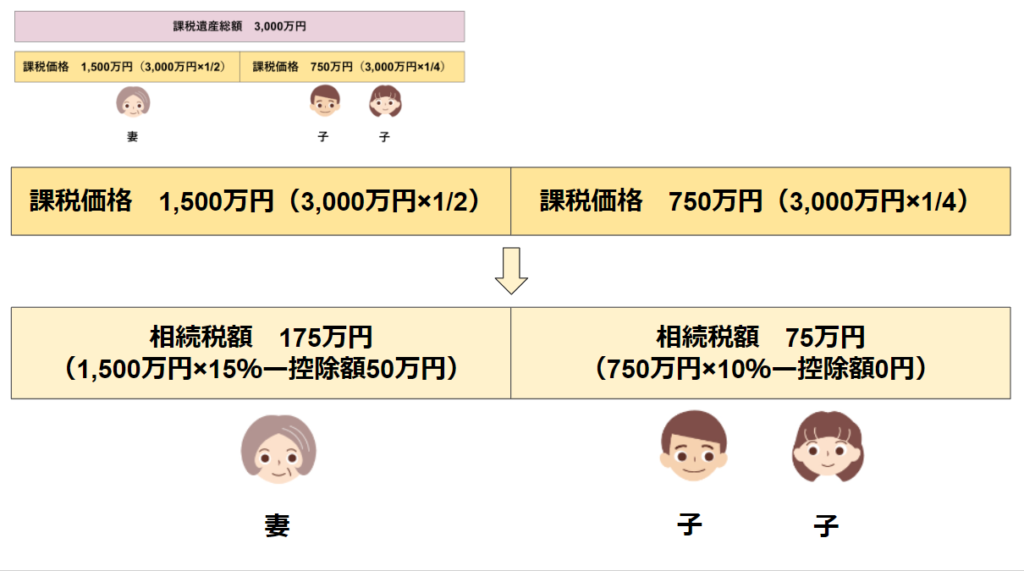

手順4.税率を掛けて相続税額の計算

相続人一人ひとりの課税価格を算出したら、次の式で相続税額を計算します。なお、税率と控除額は、課税価格に応じて変動します。

【表3】

(参考:No.4155 相続税の税率「相続税の速算表」|国税庁)

-

【式】

相続税=課税価格×税率ー控除額

例えば、課税価格が1,500万円の妻は175万円(1,500万円×15%ー控除額50万円)、課税価格が750万円の子どもは一人あたり75万円(750万円×10%ー控除額0円)が相続税額となります。

【図3】

相続した不動産の税金を軽減できる特例や控除とは

相続した不動産には「相続税」と「登録免許税」がかかります。

不動産の評価額が大きければ、その分納める税額も大きくなるわけですが、軽減特例や控除を適用することで節税することが可能です。

ここからは、主な軽減特例や控除について解説していきます。

基礎控除

基礎控除とは、先述の基礎控除額のことです。先述のとおり「3,000万円×600万円×法定相続人の数」で計算します。

相続税の非課税枠とお考えください。相続した財産の合計額が基礎控除を超えなければ、相続税の申告は不要で、相続税は発生しません。

基礎控除額は、3,000万円+(600万円×法定相続人の数)の算式で計算します。

(引用:No.4102 相続税がかかる場合|国税庁)

配偶者控除

配偶者控除とは、「相続財産のうち、1億6,000万円もしくは配偶者の法定相続分のいずれか多い金額まで相続税がかからない」という制度です。

つまり、不動産を相続するとき、配偶者が通常の相続分より多い金額を相続しなければ相続税は発生しないということになります。

配偶者の税額の軽減とは、被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。(注) この制度の対象となる財産には、隠蔽または仮装されていた財産は含まれません。

(1) 1億6千万円

(2) 配偶者の法定相続分相当額

(引用:No.4158 配偶者の税額の軽減|国税庁)

小規模宅地の特例:相続税評価額の引き下げ

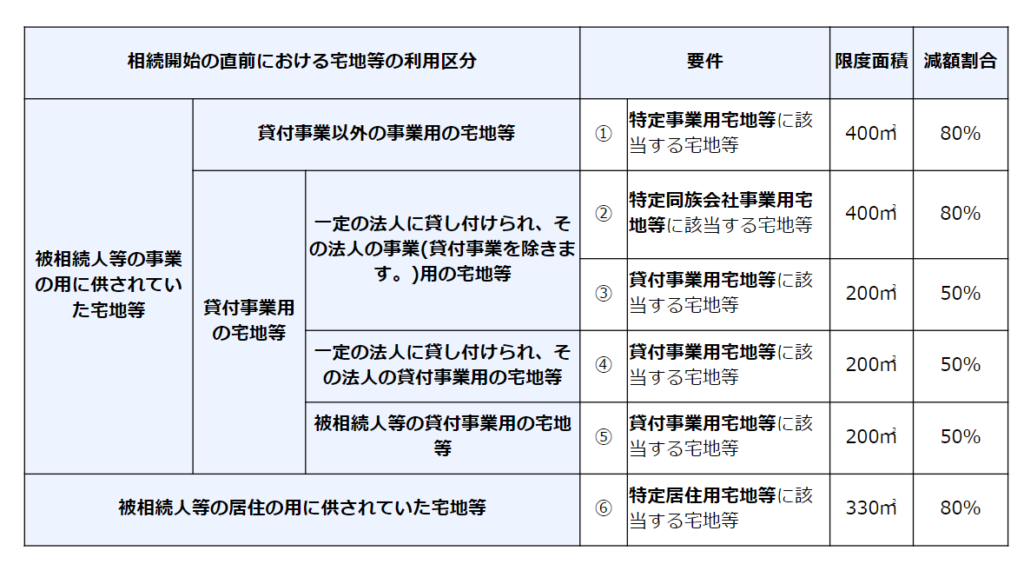

小規模宅地の特例とは、相続した土地の相続税評価額を最大80%減額できる制度です。詳細を以下の表に整理しました。

【表4】

(参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁)

(参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁)

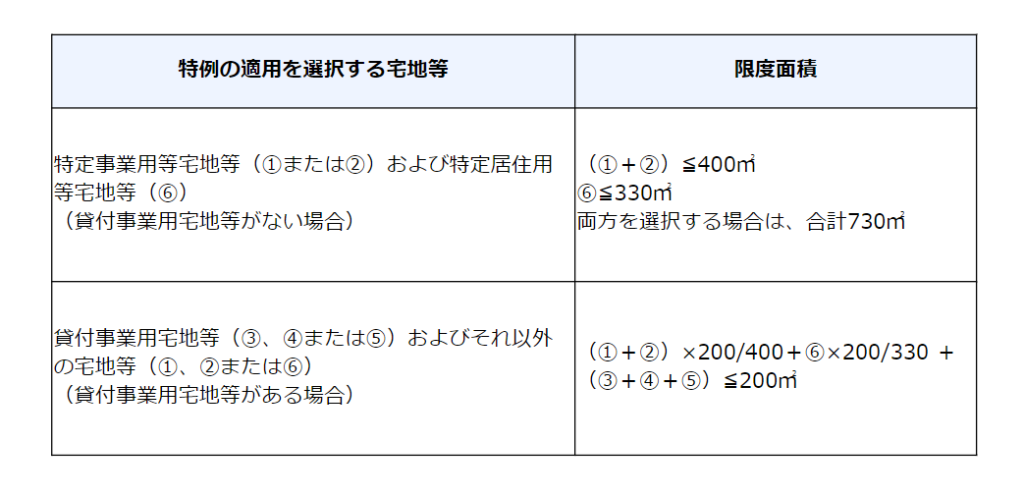

特例の適用を選択する宅地等が以下のいずれに該当するかに応じて、限度面積を判定します。

【表5】

(参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁)

(参考:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁)

わかりやすく表現すると、「被相続人(亡くなった人)が住んでいた土地」、「事業用に使われていた土地」、「貸していた土地」に関して、要件を満たす人が相続した場合に50%または80%の減額が適用される軽減特例、ということです。

金額が大きい不動産に関して相続税を申告する際は、小規模宅地の特例を活用することが節税の鍵を握っているといえます。

小規模宅地等の特例とは?要件や手続き方法を分かりやすく解説!

また、相続した不動産が空き家だった場合は「相続空き家の3,000万円特別控除」が利用できます。

空き家特例は適応される?相続空き家3,000万円特別控除を分かりやすく解説!

まとめ

この記事では、相続した不動産にかかる税金である相続税に関して解説してきました。

不動産の評価額が一定の基準を超える場合、相続税を納める必要があり、その金額は不動産の価値に比例して大きくなります。ただ、配偶者控除や小規模宅地の特例などの優遇措置も設けられているため、制度を理解していれば節税することもできます。

ただ、実際に相続することになった不動産は、他社で「建物が古い」「うちでは取扱いできない」と断られた物件であることが多く、税金や管理の面で負の遺産ともいえます。

そのような「急に親が亡くなり、地方の空き家同然の不動産を相続することになった」「将来的に相続を予定しているが、相続税がいくらになるのか知りたい」という方は、まず『空き家パス』へご相談ください。物件の状態をヒアリングさせていただき、ベストな解決策をご提案します。

空き家の買取なら空き家パス| 東京・埼玉・愛知・福岡など全国対応のTOPへ戻る