相続した不動産の評価額は?相続税の計算方法や節税方法も解説

不動産を相続したけど、相続した不動産の評価額についてよく分からないという方も多いのではないでしょうか。

また、相続を初めて経験する方のなかには、「相続税の申告期限が迫っていて不安」「相続税を節税する方法が知りたい」という方も少なくありません。

本記事では、相続した不動産の評価額の計算方法や相続税の計算方法、節税方法について詳しく解説します。相続税の基礎知識を付ける際の参考としてみてください。

- 相続した不動産の相続税は、「相続税額=課税遺産総額×相続税率-控除額」で計算できる

- 相続した不動産の相続税は、「土地の形がいびつ」「間口が狭い」など土地の形状やエリアによっては節税できるケースがある

- 相続した不動産の評価額は、「路線価方式」「倍率方式」などで算出できる

- 相続した不動産の評価額は、「借地権評価の特例」「小規模宅地等の特例」「相続開始前3年以内に不動産を取得し、取得価額で評価する」などの方法で減額できる

目次

相続した不動産の相続税の計算方法

不動産を相続した場合、それが空き家や古家付き土地であっても、新築戸建てであっても、相続税が課されます。

場合によっては、高額な相続税を納付しなければならないケースもあるため、相続税の計算方法について理解を深め、備えておきましょう。

相続税とは

相続税とは、被相続人が死亡したときに、その遺産を相続した人に課される税金です。

なお、「被相続人」は財産を残して亡くなった人であり、「相続人」はその財産を相続する権利のある人のことです。混同しないよう注意しましょう。

相続税の計算方法

相続税の計算方法は、以下のとおりです。

ここからは、具体的な相続税の計算方法について、3つのステップに分けて解説します。

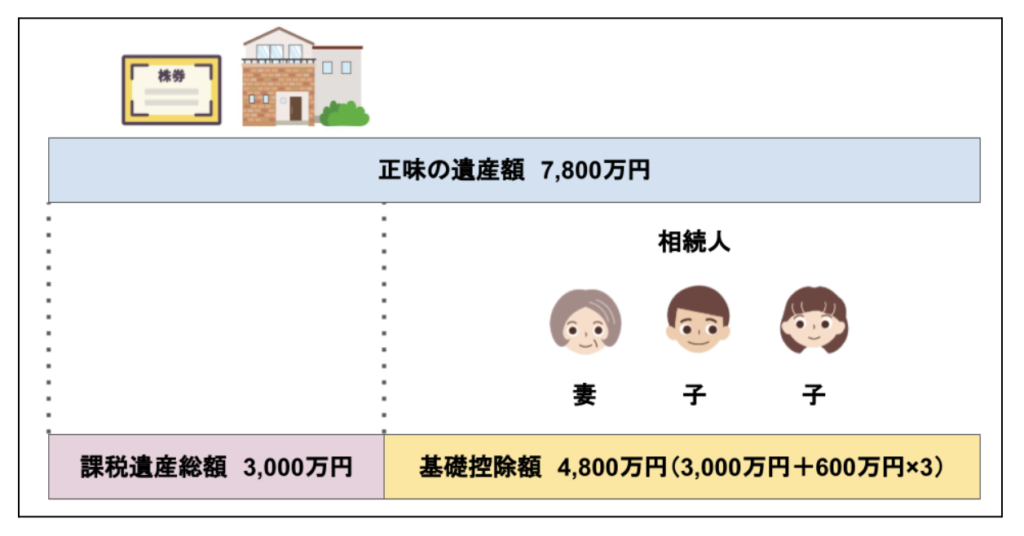

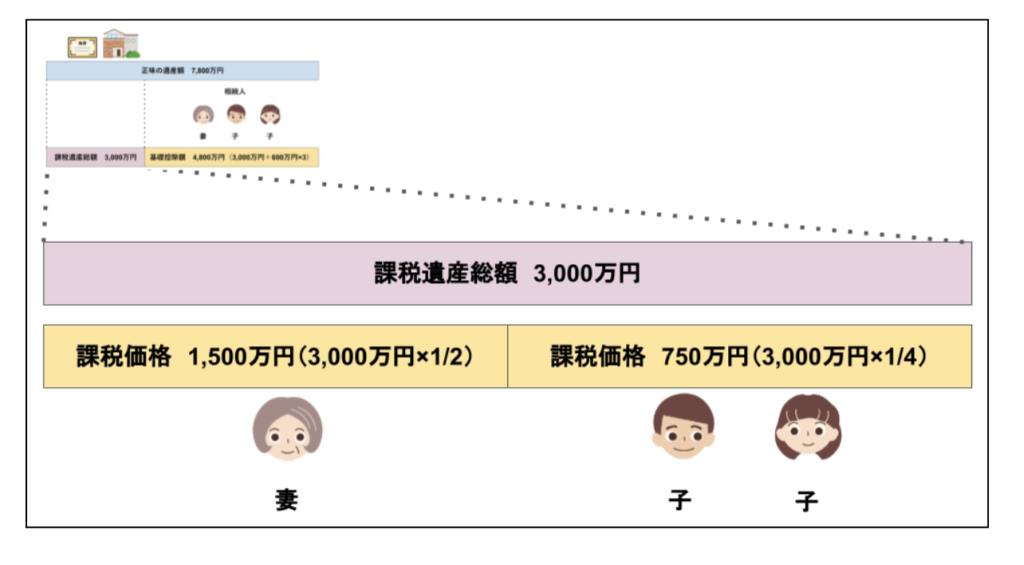

【ステップ1:課税遺産総額の算出】

被相続人の残した遺産から、相続税の対象となる財産(正味の遺産額)を明らかにし、正味の遺産額から基礎控除額を差し引き、課税遺産総額を算出します(図1)。被相続人とは財産を残して亡くなった人で、相続人はその財産を相続する権利を持つ人のことです。

ここでは、不動産や有価証券など正味の遺産額が7,800万円で、相続人が妻と子ども2人の計3人のケースを例にします。

(図1)

・基礎控除額=3,000万円+(600万円×法定相続人の数)

法定相続人には、被相続人の配偶者や子、親や兄弟姉妹などが含まれます。

【ステップ2:相続税総額の算出】

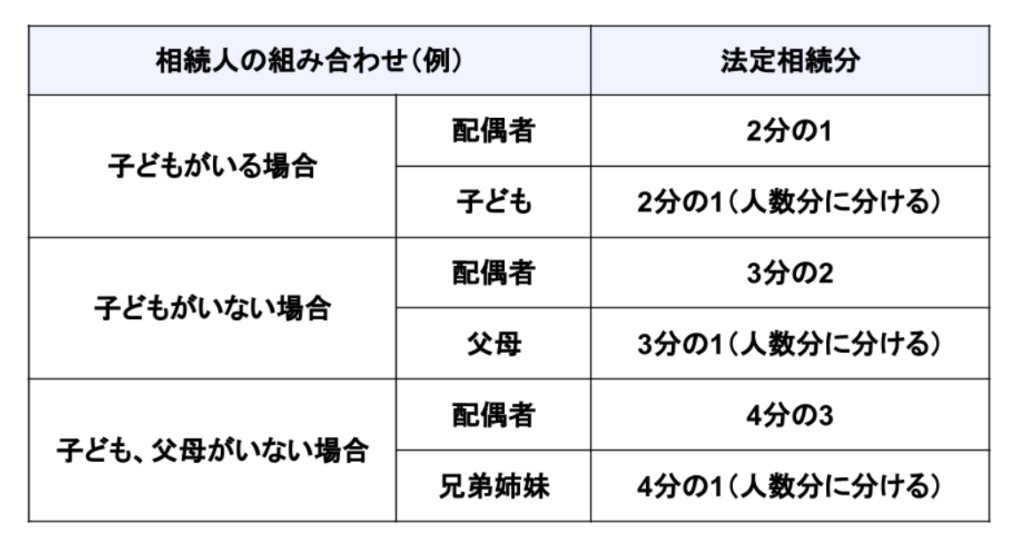

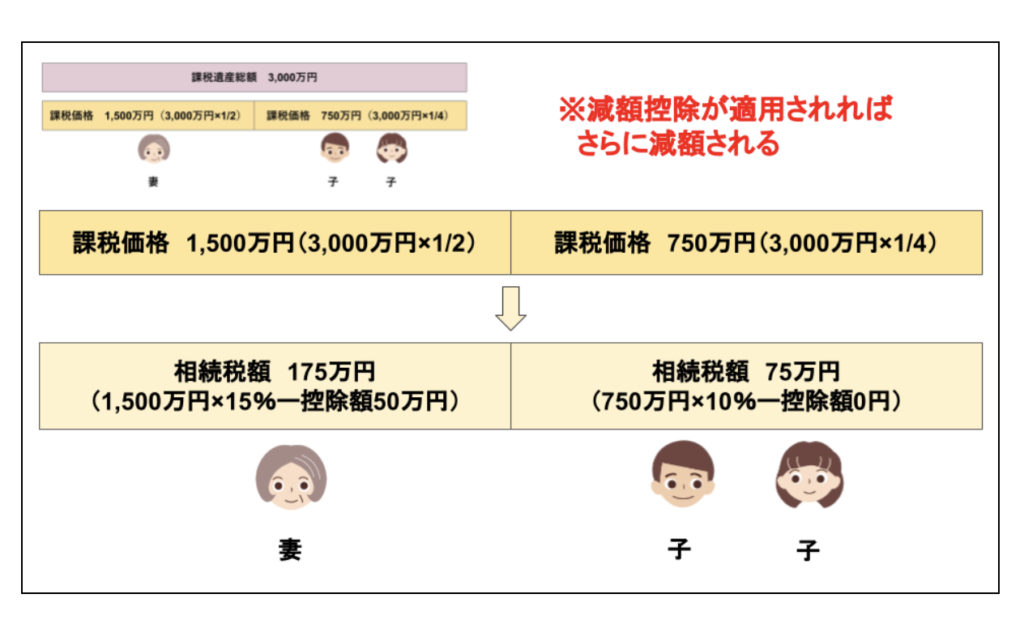

ステップ1で算出した課税遺産総額を法定相続分のルールに従って按分します。法定相続分とは、民法が定める各相続人の相続分のことです(図2・3)。

(図2)

(図3)

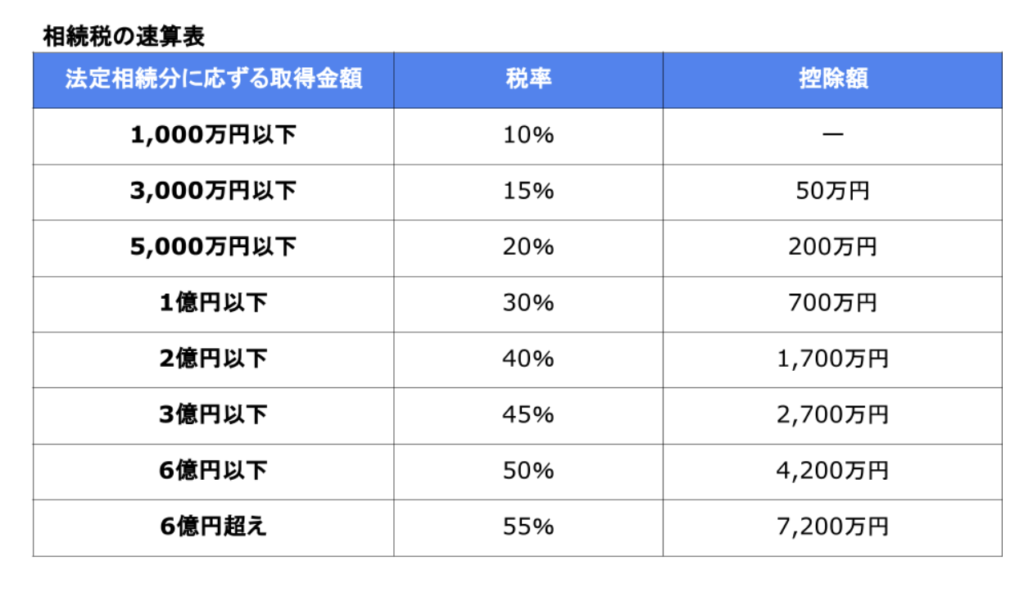

続いて、法定相続分で按分した各相続人の相続分について、次の速算表を適用し、各人の相続税額を算出します(図4)。

(図4)

【ステップ3:相続税額の算出】

ステップ2で算出した相続税総額を実際の相続分で按分します(図5)。

(図5)

按分後、各人の相続税額に、配偶者の税額軽減や未成年者控除、障害者控除などを適用し、相続税額を算出します。

ここまでで明らかとなった相続税は、相続開始日から10か月以内に申告を行わなければならないため注意しましょう。

なお、相続税の計算はとても複雑です。正確な計算を行いたい場合や申告方法を詳しく知りたい場合は、相続税に詳しい不動産会社や、税理士のような専門家に相談することをおすすめします。

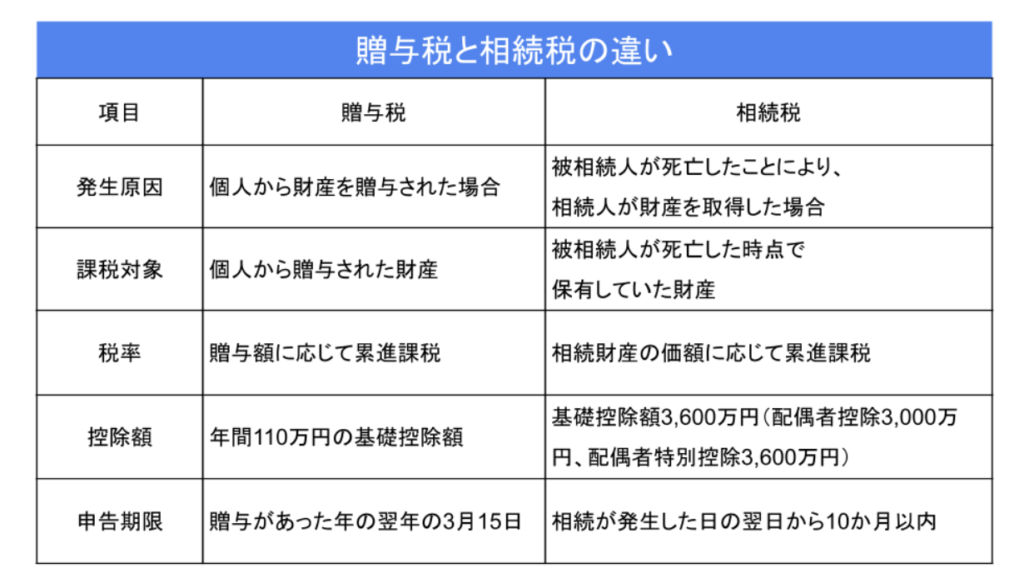

贈与税と相続税の違い

贈与税とは、個人から贈与により財産を取得したときに課される税金です。贈与税は、個人の財産を不当に増加させないための税金として機能しています。

贈与税の課税対象は、個人から贈与された財産です。具体的には、現金、有価証券、不動産、自動車、家具、衣類などがあります。

贈与税と相続税は、どちらも財産を譲り受けた際に課される税金です。

しかし、その発生原因や課税対象、税率などには、いくつかの違いがあります(表1)。

(表1)

不動産の生前贈与では、相続時精算課税制度を利用することで2,500万円までを非課税とすることが可能です。しかし一方で、2,500万円を超える場合は、一律20%の贈与税が課されてしまうため注意が必要です。

相続した不動産の評価額の計算方法

相続税の申告においては、相続した不動産の評価額を証明できる資料を添付する必要があります。

そのため、相続税を計算するためには、不動産の評価額を知っておくことが大切です。

課税対象となる相続不動産と評価額

不動産は戸建ての場合も、マンションの場合も、「土地(敷地)」「建物」をそれぞれ別に評価をして価額を出します。

相続した不動産の土地や建物にはそれぞれ評価方法が決められており、計算した価格が相続税評価額となります。

ここでは、相続した不動産の評価額の計算方法について解説します。

土地の評価額

土地の相続税評価方法は、路線価方式と倍率方式の2種類があり、どちらかで評価します。

【路線価方式】

路線価方式とは、国税庁が公表する、その道路に面する1㎡あたりの土地の価格を、路線価を基に評価額を計算する方法です。路線価は、国税庁のホームページで確認することができます。路線価方式の計算式は以下のとおりです。

例えば、土地の面積が300㎡で、その土地が面する道路の路線価が30万円の場合、30万円×300㎡で土地の相続税評価額は9,000万円となります。

【倍率方式】

倍率方式とは、土地の固定資産税評価額に、国税庁が定めた一定の倍率を乗じて、土地の評価額を計算する方法です。路線価が公表されていない地域の土地については、倍率方式で評価額を計算します。倍率は、国税庁のホームページで確認することができます。倍率方式の計算式は以下のとおりです。

例えば、土地の固定資産税評価額が2,000万円で、倍率が1.1倍の場合、2,000万円×1.1で土地の相続税評価額は2,200万円となります。

建物の評価額

家屋の相続税評価額は固定資産税評価額がベースとなります。固定資産税評価額に倍率1.0を乗じて計算するため、家屋の固定資産税評価額がそのまま相続税評価額になります。家屋の相続税評価額の計算式は以下のとおりです。

マンション等の評価額

マンションの相続税評価額は、戸建て住宅の評価額を求める時とは異なり、建物と土地それぞれの評価額を求めて合算することで算出します。

土地部分の相続税評価額は土地面積に路線価を乗じて計算しますが、マンションの場合、土地部分の評価額を求める際は、土地部分の持分割合も含めて計算します。

マンション建物部分の評価額は、毎年自治体から送付される固定資産税納付通知表中の固定資産税評価額を見ます。固定資産税評価額とは、固定資産税・都市計画税を支払うときの基準額のことです。固定資産税評価額には、土地と建物、それぞれの評価額が定められており、各市町村によって、調査と公表が行われます。

相続税の節税対策

相続不動産の評価額が高い場合、相続時に多額の相続税を納付する必要があります。

少しでも負担を減らすためにも、相続する不動産の評価額を減額できるケースを知っておくことが重要です。また、相続税そのものを減額できる制度も存在するため、どちらも理解を深めておくと経済的な負担を軽減できるでしょう。

相続不動産の評価額を減額できるケース

相続税の節税対策として、相続不動産の評価額を減額できるケースは、以下のとおりです。

・借地権評価の特例を適用する

・小規模宅地等の特例を適用する

・相続開始前3年以内に不動産を取得し、取得価額で評価する

それぞれの適用要件を満たすか否かを判断するためには、専門的な知識が必要です。相続不動産の手続きに詳しい不動産会社や税理士といった専門家に相談しましょう。

相続税が軽減されるケース

評価額ではなく、相続税そのものが軽減されるケースもあります。具体的なケースは、以下のとおりです。

・基礎控除額の適用

・障害者控除の適用

・未成年者控除の適用

・相次相続控除の適用

・小規模宅地等の特例の適用

・配偶者控除・配偶者特別控除の適用

「相次相続控除」は聞き慣れないかもしれませんが、相続が一定期間に続いた場合、最初の相続(一次相続)で納付した相続税の一部を、次の相続(二次相続)の相続税で控除できる制度です。

まとめ

不動産を相続した場合は、どんなに古い建物の不動産であっても、不動産の評価額が一定の基準を超える場合は相続税を納めなければなりません。「急に親が亡くなり、地方の不動産を相続することになった」「将来的に相続する不動産の相続税がいくらになるのか知りたい」という方は、是非「空き家パス」へご相談ください。お一人お一人に合った最善の解決方法をご提案いたします。