【図解】相続税と譲渡所得税の違いとは?注意点をわかりやすく解説!

身内の不幸によって突然空き家を相続することになった方や、長年所有してきた建物の売却を検討している方のなかには、相続税や譲渡所得税といった税金について不安を抱えている方も多いのではないでしょうか。

相続税と譲渡所得税は、どちらも不動産に関する税金ですが、課税される対象や税率が異なります。しかし、そもそも相続や譲渡について勘違いをしている人は少なくありません。

相続税と譲渡所得税の違いを正しく理解するためにも、本記事では、相続税と譲渡所得税の違い、それぞれの注意点についてわかりやすく解説します。

- 相続税とは、被相続人が亡くなったときに、その遺産を相続した人に課税される税金のこと。

- 譲渡所得税とは、不動産を売却したときに、その売却益に対して課税される税金のこと。

- 相続税や譲渡所得税の悩みは、不動産業者や税理士、司法書士といった専門家に相談するのがおすすめ。

目次

相続と譲渡の違いとは?

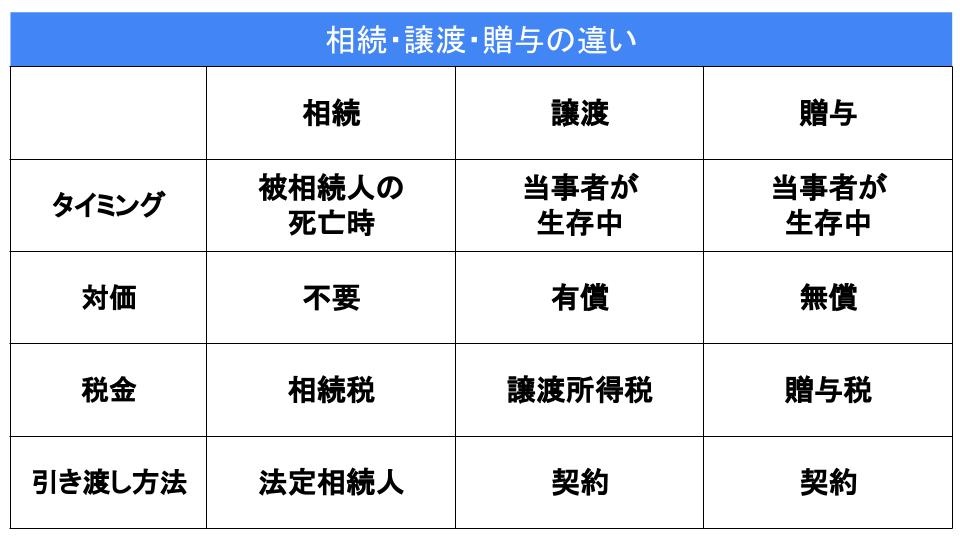

不動産売買において、混同されやすい言葉が相続と譲渡、そして贈与です。まずは、これらの違いを押さえておきましょう。

相続

相続とは、人が亡くなった時に、その人の財産や権利、義務を他の誰かが引き渡すことをいいます。

亡くなった人(被相続人)の財産を引き継ぐ人を相続人といい、引き継がれる財産には預貯金や株式、不動産などがあります。もちろん、無償で財産を引き渡すことも可能です。

譲渡

譲渡とは、権利や財産などを有償で他人に引き渡すことを指します。

「譲り渡す」と書きますが、無償ではなく、金銭との交換による有償の引き渡しを意味します。

贈与

贈与とは、財産を無償で他人に与えることをいいます。

生存中に財産などを贈与することを生前贈与といい、相続にはあたりません。また、相続が被相続人の死後に財産が引き継がれるのに対し、贈与は本人の意志で財産を引き渡すことを指します。

相続・譲渡・贈与の違い【まとめ】

相続と譲渡、贈与の違いは、以下のとおりです。

相続税と譲渡所得税の違いとは?

いずれかの方法によって不動産を含む財産を引き継いだ場合や、他者に対して引き渡した場合には、税金がかかるものです。

それぞれの税金について見ていきましょう。

相続税:相続にかかる税金

不動産を含む全ての相続財産を受け継ぐ相続人は、相続税を支払う必要があります。相続税は、相続財産の総額(課税遺産総額)に税率を乗じて算出される税金です。

譲渡所得税:譲渡にかかる税金

不動産を売却して利益が出た場合、売主は譲渡益に対して所得税と住民税を支払う必要があります。これらの税金を総称して譲渡所得税といいます。

相続税と贈与税は、財産を引き渡した側が納める義務を負う税金であるのに対して、譲渡所得税を納めるのは譲渡益を得た売主側です。この点は、譲渡所得税とほか2つの税金との違いであるため、念頭に置いておきましょう。

贈与税:贈与にかかる税金

不動産を贈与する場合、贈与を受けた人は以下4つの税金を納める必要があります。

- 印紙税:贈与契約書などに必要となる税金

- 贈与税:贈与された財産の価値に基づいて課税される税金

- 登録免許税:不動産の所有権移転登記を行う際に必要な税金

- 不動産取得税:不動産を取得した際に課税される税金

このなかで特に負担の大きな税金が贈与税です。

税金の計算方法・税率・控除額

税金計算のおおまかな流れとしては、対象となる財産や資産の評価額を合算し、課税対象となる金額を算出します。要件を満たした場合、課税対象額から一定の金額を控除額を差し引いた後、税率を乗じて、支払う税金を算出します。

それぞれの税金の計算方法や税率、控除額を見ていきましょう。

相続税の計算方法・税率・控除額

相続税の計算方法や税率、控除額は以下のとおりです。

計算方法

相続税は、以下の流れで計算します。

- 各相続財産の課税価格を合計します。

- 合計額から基礎控除額を差し引きます。

- 差し引いた額に税率を乗じて算出します(詳細は税率の項で解説します)。

税率

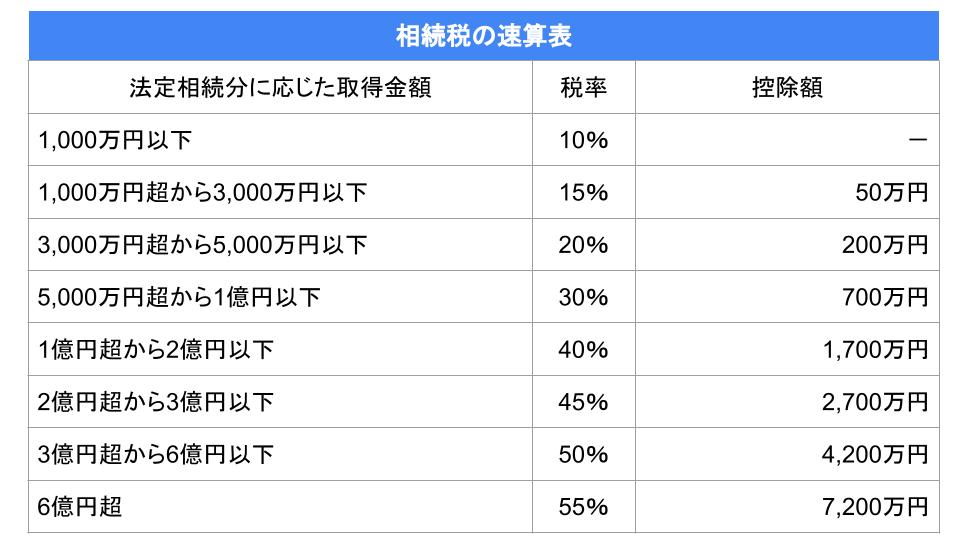

税率は課税遺産総額の金額によって異なり、詳細は以下の表のとおりです。

(参考:No.4155 相続税の税率|国税庁)

法定相続分に応じた取得金額とは、課税遺産総額を法定相続分に従って配分した、各相続人が受け取る金額のことです。

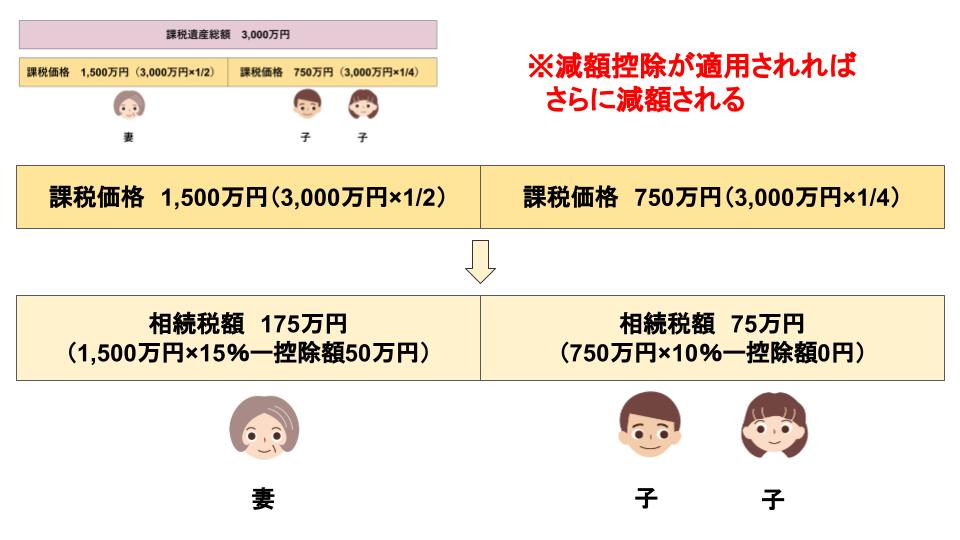

ここで、ある相続のケースを例に、実際の相続税額を計算してみましょう。

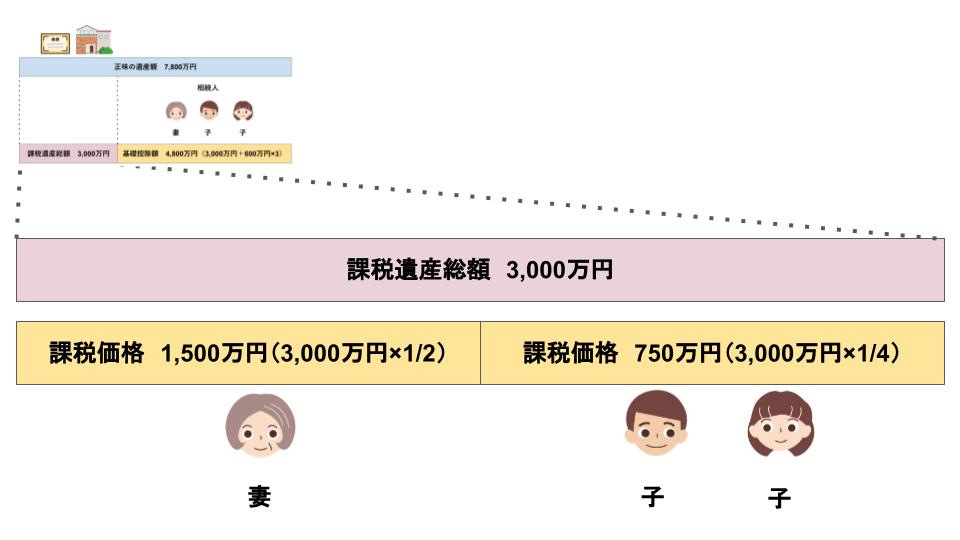

例)妻、子ども2人の計3人が遺産総額7,800万円の遺産を法定相続分どおりの相続する場合

遺産総額を計算した後、被相続人の負債(借金や未払金)や基礎控除などを差し引き、課税遺産総額を算出します。

今回のケースでは妻と子ども2人の相続人がいるため、基礎控除額が4,800万円となります。被相続人の負債はないものとしましょう。

基礎控除額を差し引いた結果、課税対象となる遺産総額(課税遺産総額)が3,000万円であることがわかりました。

この課税遺産総額3,000万円が法定相続分に従って配分され、妻が1,500万円、子ども2人がそれぞれ750万円を受け取ると仮定しましょう。法定相続分とは、亡くなった人(被相続人)の遺産を各相続人が相続するときの基準となる相続割合のことです。

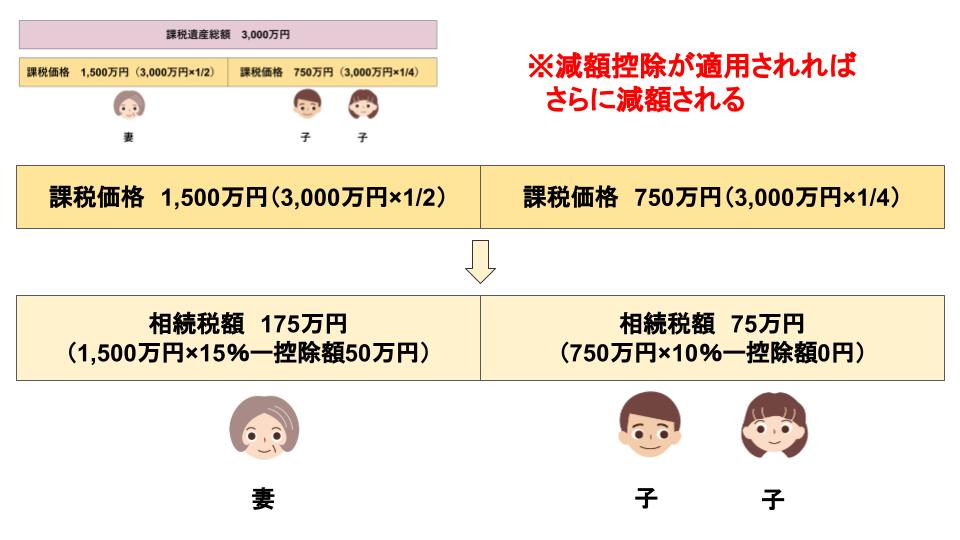

このとき、妻の取得金額1,500万円は「1,000万円超から3,000万円以下」、子ども2人の取得金額750万円は「1,000万円以下」に該当します。

速算表に当てはめると、それぞれの相続税額は下記のとおりに計算されます。

子(1人あたり):750万円×10%ー控除額0円=75万円

控除額

相続する遺産が不動産のように評価額が大きい場合、納める相続税が高くなる傾向にあります。しかし、納税者の負担を軽減するために、さまざまな控除や軽減措置が用意されています。

・配偶者控除:最大1億6,000万円

・未成年者控除:(18歳-相続時の年齢)×10万円

税負担を軽視せず、要件を満たしているときは適用させることをおすすめします。

贈与税の計算方法・税率・控除額

贈与税の計算方法や税率、控除額は以下のとおりです。

計算方法

贈与税は、以下の流れで計算します。

- 暦年ごとに贈与された財産の価額を合計します。

- 合計額から基礎控除110万円を差し引きます。

- 差し引いた額に税率を乗じて算出します。

税率

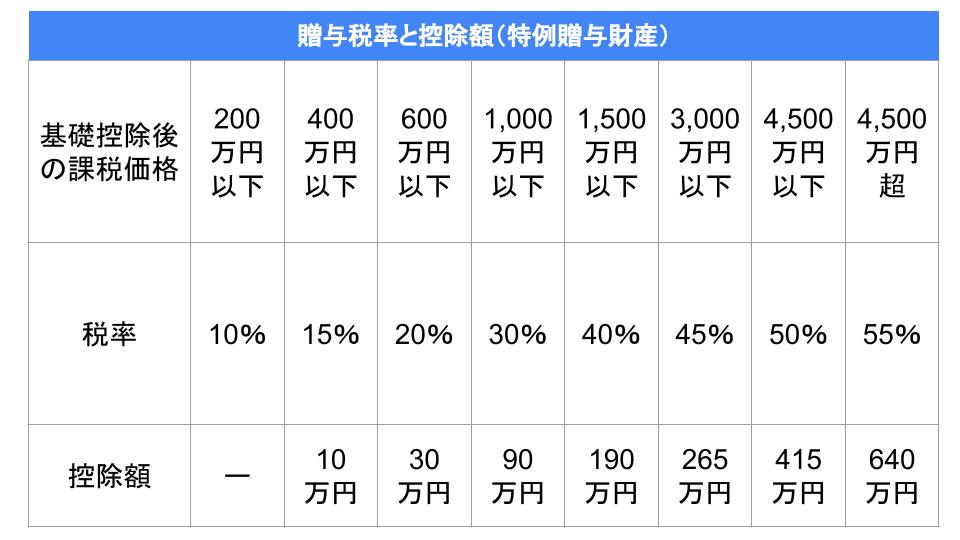

贈与税の税率は、その贈与額や、誰が誰に贈与するかによって以下のように異なります。

<①一般贈与財産:特例贈与財産に当てはまらない財産>

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などのケースが使用します。

<②特例贈与財産:親や祖父母などの直系尊属から18歳以上の子や孫などの直系卑属に贈与された財産>

例えば、祖父から孫への贈与や、父から子への贈与などのケースが該当します。

参考:No.4408 贈与税の計算と税率(暦年課税)|国税庁

控除額

贈与税の算出にあたっては、以下の控除が適用されます。

・配偶者控除:最大2,000万円(居住用財産)

譲渡所得税の計算方法・税率・控除額

譲渡所得税の計算方法や税率、控除額は以下のとおりです。

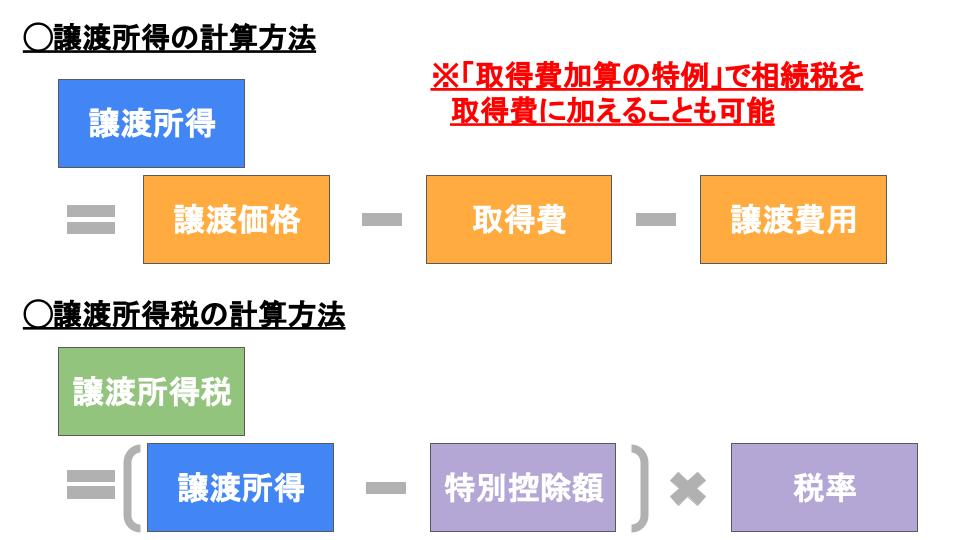

計算方法

譲渡所得税は、以下の流れで計算します。

- 譲渡価格(売却額)から取得費と譲渡費用を差し引き、譲渡所得を算出します。

- 譲渡所得から、特別控除額を差し引きます。

- 差し引いた額に所有期間に応じた税率を乗じて算出します。

譲渡する資産が不動産だった場合、取得費には購入代金や仲介手数料、登記費用などがあり、譲渡費用には仲介手数料や印紙税、解体費用などがあります。特別控除額には、後述する買い替えや居住用財産などの控除が該当します。

空き家の解体費用についてはこちらの記事を参考にしてください。

50坪の家の解体費用は?効果的な節約方法も解説

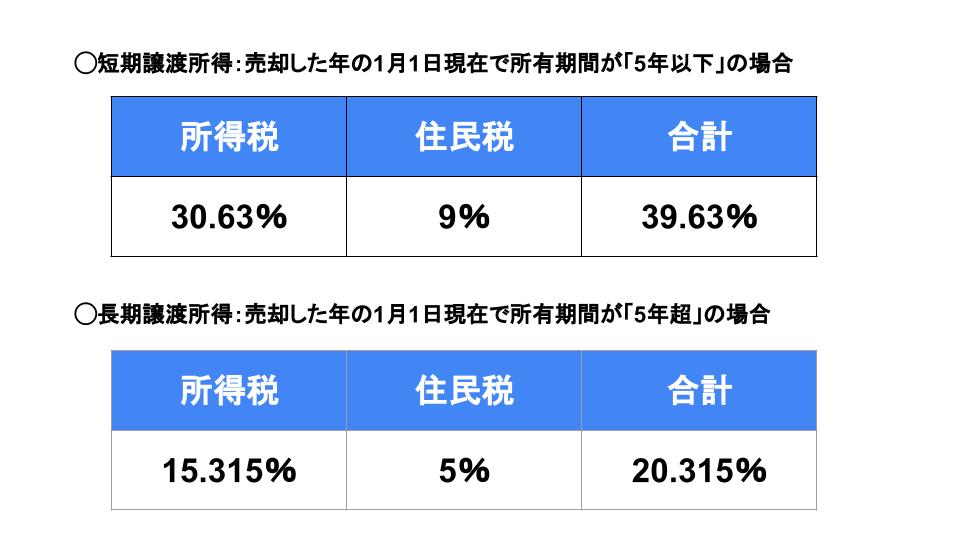

税率

譲渡所得税の税率は、譲渡した土地や建物などの資産を所有していた期間によって、以下の表のように変わります。

控除額

・居住用財産の3,000万円特別控除:居住用財産の譲渡所得から最高3,000万円まで控除

・特定居住用財産の買換え特例:一定期間内に居住用財産を買い換えた場合の譲渡損失の損益通算及び繰越控除

参考:No.1440 譲渡所得(土地や建物を譲渡したとき)|国税庁

相続・譲渡・贈与で注意すべきこと

不動産をはじめ、相続や譲渡、贈与では、対象となる資産や財産が高額になることが少なくありません。

トラブルに巻き込まれないよう、以下の点に注意しましょう。

契約書を作成する

特に譲渡と贈与に関してですが、親族間での取引を行う場合、契約書を作成せずに口約束で譲渡や贈与をすると、後のトラブルの原因となってしまいます。

「親族間なのに必要なの?」と考えるかもしれませんが、双方の認識を揃えるためにも契約書のような証拠を残しておくことをおすすめします。

相続であれば、遺された家族が相続トラブルに頭を抱えないように遺言書を残しておきましょう。

登記を早めに済ませる

不動産を相続または譲渡、贈与する場合、その不動産の所有権移転登記が必要となります。

登記とは、名義を変更するための手続きのことです。

特に、相続登記は2024年4月1日から義務化され、不動産を相続したことを知ったときから3年以内に登記しなければ、10万円以下の過料が科せられます。

登記を放置すると、取得した不動産を将来売却する際や、いざ登記をしようとなったときに余計な手間がかかることになるため、早めに済ませておくことをおすすめします。

相続登記の義務化についてはこちらの記事を参考にしてください。

相続登記の義務化はいつから?過去の相続も対象?罰則や過料などを解説

確定申告を行う

相続税や贈与税の基礎控除を超える財産を取得した場合や、譲渡所得が発生した場合などには、確定申告を行う必要があります。

相続税は相続開始後10ヶ月以内、譲渡所得税と贈与税は譲渡または贈与した年の翌年3月15日までに申告が必要です。

確定申告が必要かどうか判断が難しい場合は、最寄りの税務署に相談しましょう。

不動産の相続・譲渡・贈与なら専門家にアドバイスを求めよう

ここまで説明してきたように、不動産の相続や譲渡、贈与を行うときは、税金や確定申告、所有権移転登記などの手続きをする必要があります。

個人で行うとしても、税金や手続きに関しての専門知識が求められ、大きな負担となるでしょう。

個々の状況や、所有または売却を検討している不動産の現状に応じて適切に対処するためにも、不動産業者や税理士、司法書士といった専門家に相談することをおすすめします。

まとめ

本記事では、相続税と譲渡所得税の違い、それぞれの注意点について解説してきました。

どちらも財産に関する税金ですが、課税対象やタイミング、税率などが異なります。

相続や譲渡に伴う税金は複雑なため、不安や疑問がある方は、不動産業者や税理士、司法書士といった専門家に相談することをおすすめします。

空き家パスは、全国各地の不動産売買のお悩みを解決してきました。相続した不動産を持て余している場合、あるいは、相続予定の不動産に住む予定がなかったり、維持管理できなかったりする場合などは、空き家として放置せず売却をご検討のうえ、空き家パスまでお気軽にお声掛けください。

空き家の買取なら空き家パス| 東京・埼玉・愛知・福岡など全国対応のTOPへ戻る

この記事の監修者 高祖広季

株式会社ウィントランス 代表取締役 高祖広季

空き家パスを運営している株式会社ウィントランスの代表です。日本の空き家問題を解決するため空き家専門の不動産事業を展開中。「空き家パス」と「空家ベース」というサービスを運営しています。これまで500件以上の不動産の売買取引に携わってきました。空き家でお困りの方の力になりたいと思っています。