相続財産は遺産分割協議で決める?まとまらない場合や空き家を相続したときの対処法を解説

相続財産をどのように分けるか、誰が相続するのかなどを話し合って決める手続きを遺産分割協議といいます。

相続人によって、相続財産や相続自体に対する考え方はさまざまです。全員が相続放棄をして揉めることなく終わったりすることもあれば、遺産分割協議が長引き泥沼化したりすることもあります。

特に、不動産のように物理的に分割することが困難な財産を相続しようとする場合、相続人同士でトラブルが起こり、協議が一向にまとまらないことは少なくありません。

そこでこの記事では、遺産分割協議の概要、協議結果がまとまらない場合の対処法を中心に解説していきます。また、不動産のなかでも相続後に放置されがちな空き家を相続したときの対処法についても触れます。

- 遺産分割協議とは相続財産の分け方を決める話し合いのこと

- 遺産分割協議の結果(相続財産の分け方や相続人)を証明する資料として遺産分割協議書を作成する

- 遺産分割協議がまとまらない場合は、①遺産分割調停で決める、②遺産分割審判で決める

- 空き家を相続した場合は、①仲介で第三者に売却する、②解体して土地として活用する、③リフォームして活用する、④買取専門業者に売却するのがおすすめ

目次

遺産分割協議は相続財産の分け方を話し合う手続き

遺産分割協議とは、相続財産(遺産)の分け方を相続人全員で話し合う手続きのことです。

被相続人(亡くなった人・故人)の所有していた不動産や現金、預貯金や株式などの遺産は、被相続人の没後、相続人全員で共有する財産となります。

共有状態の財産をどのように分け、誰が引き継ぐのかを話し合う手続きが遺産分割協議です。

ここからは遺産分割協議の概要について解説していきます。

遺産分割協議に参加する相続人は誰?

遺産分割協議は相続人全員で行わなければなりません。相続人が一人でも欠けた状態で協議された結果は無効となるため注意しましょう。

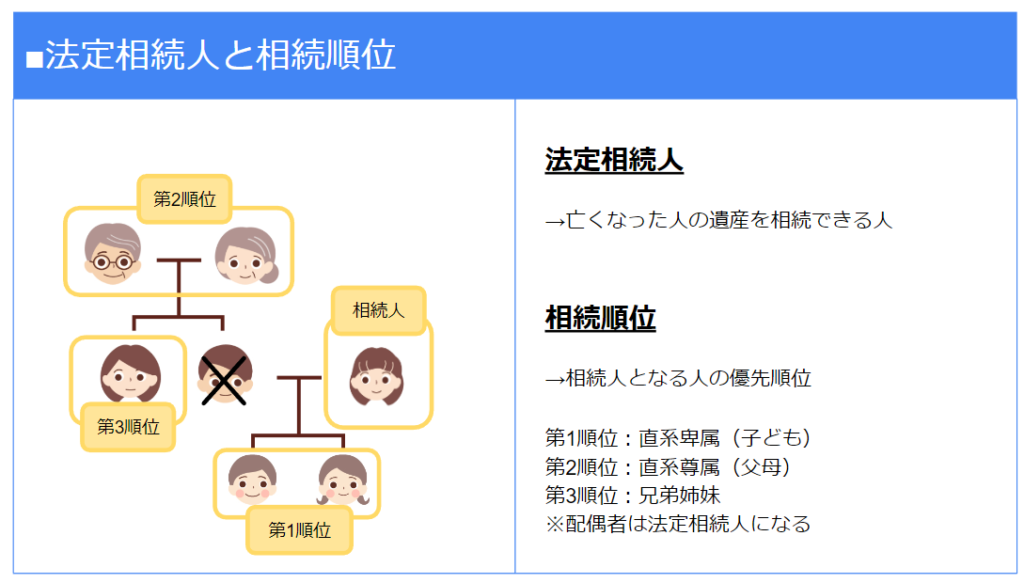

なお、民法で定められた被相続人の遺産(相続財産)を相続できる人を法定相続人といいます。

遺産分割協議に参加する法定相続人は相続順位に基づき決まります(図1)。

【図1】

まず、配偶者がいる場合、配偶者は常に相続人です。配偶者のほかに、第1順位である子ども(直系卑属)がいる場合は、子+配偶者が相続人になります。第1順位の子どもがいない場合は、第2順位の父母(直系尊属)+配偶者が相続人です。第2順位の父母がいなければ、第3順位の兄弟姉妹+配偶者が相続人です。

なお、第1順位である子どもが先に亡くなっていて孫がいる場合に子どもに代わって孫が相続人となる代襲相続という制度もあります。詳細は国税庁のホームページで確認できます。

遺産分割協議の期限はいつまで?

遺産分割の期限について定めた法律・条文はありません。

ただ、相続人は相続の開始を知った日の翌日から10ヶ月以内に相続税申告を行う必要があります。つまり、相続税申告の期限までに遺産分割を完了させておくことが望ましいのです。

もしも遺産分割協議が思いのほか長引き、10ヶ月以内に分割が完了しなかった場合は、法定相続分の相続税申告を暫定的に行い、完了後に修正申告・精算するという方法もあります。

遺産分割協議をしないとどうなる?

遺産分割協議をせず、そのまま放置していると主に以下の3つのリスクがあります。

- 相続財産を有効に活用できない

- 相続財産を使い込まれてしまう

- 相続税に関する特例が適用されなくなる可能性がある

財産保存や節税の観点からも、できるだけ速やかに遺産分割協議を完了させることが望ましいといえます。

相続財産を有効に活用できない

相続財産が現金や預貯金のように分割しやすいものだけであれば問題はありません。

一方で、相続財産が空き家や土地など不動産の場合、その不動産は相続人同士で共有している状態であるため、売却したり事業用に賃貸したりといった活用ができません。

その間もさまざまな税金を納めたり、維持管理にコストを払ったりしなければならないため、有効に活用できない期間が長引くほど、デメリットの方が大きくなっていきます。

相続財産を使い込まれてしまう

仮に相続財産が現金や預貯金である場合、比較的気軽に引き出すことができるため、一部の相続人に使い込まれてしまう可能性があります。

他の相続人としては、本来受け取ることができたはずの相続財産を知らない間に失っていたことになるため、寝耳に水でしょう。トラブルに発展するリスクが非常に大きいです。

相続税に関する特例が適用されなくなる可能性がある

相続人は相続税を納めなければなりませんが、相続財産が空き家や土地など不動産の場合、相続税に関する小規模宅地等の特例や配偶者控除などが適用されます。

ただし、これらの特例や控除が適用されるのは、あくまで相続税の申告期限内に相続税申告を済ませた場合のみです。

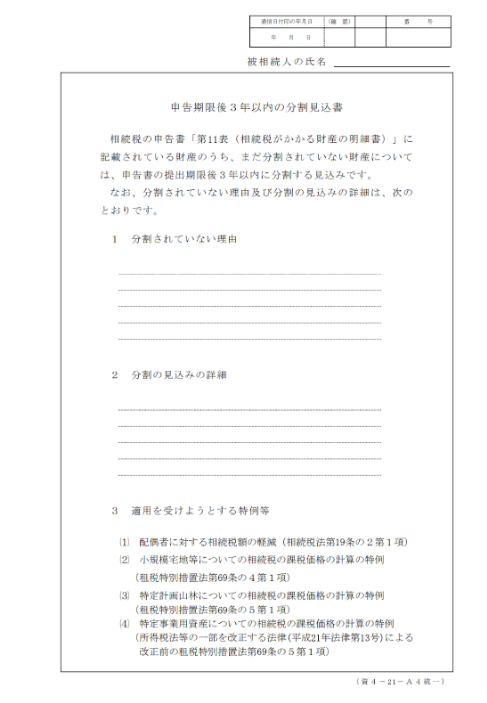

もちろん、遺産分割協議が長引いた結果、相続税申告期限(10ヶ月以内)に間に合わないこともあります。その場合は、「申告期限後3年以内の分割見込書」を添付し、申告期限から3年以内に遺産分割を行うことで、特例や控除が適用されます(図2)。

【図2】

(参考:[手続名]相続税の申告書の提出期限から3年以内に分割する旨の届出手続|国税庁)

不動産にかかる相続税を含めた税金に関してはこちらの記事で詳しく解説しています。

>>相続した不動産にかかる税金とは?計算方法や軽減特例をわかりやすく解説

遺産分割の方法は?

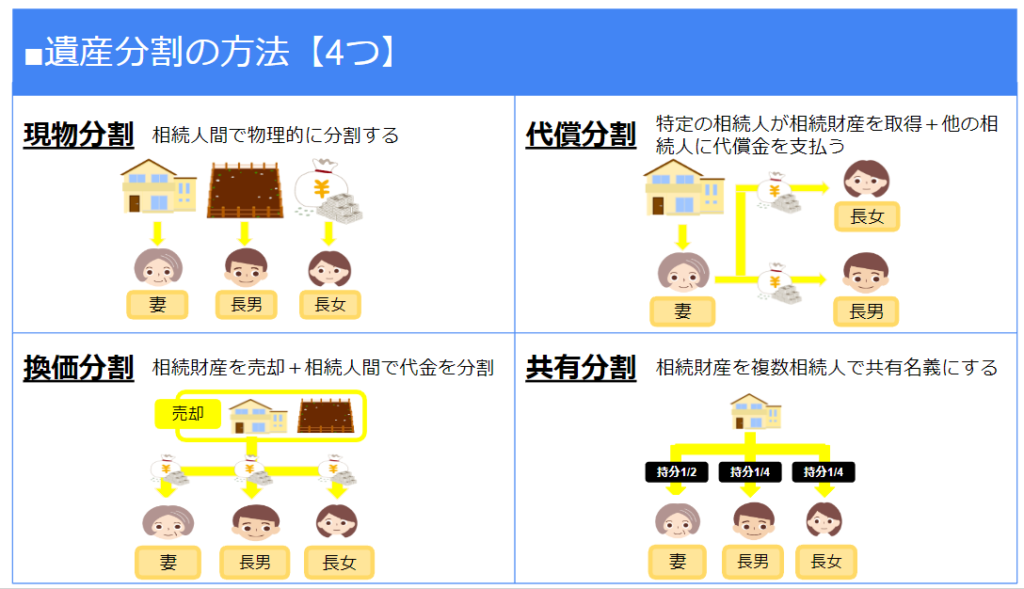

遺産分割の方法は以下の4種類です。

- 現物分割:相続財産を相続人間で物理的に分割します。現金や預貯金、不動産などの遺産分割で多い分割方法です。

- 代償分割:相続財産を特定の相続人が取得します。その代わりに、他の相続人に対して代償金が支払われます。不動産の遺産分割で多く見られる分割方法です。

- 換価分割:相続財産を売却し、その売却代金を相続人間で分割します。不動産の遺産分割で多く見られます。

- 共有分割:相続財産を複数の相続人で共有名義にする方法です。不動産の遺産分割で多く見られます。

遺産分割協議において、相続財産の特性(換金性や分割しやすいかなど)を考慮しながら分割方法を決めます。

遺言書があるなら遺産分割協議は不要?

被相続人が遺言書を残した場合、相続財産を誰にどのように引き継ぐかは遺言書の内容が尊重されるため、原則として遺産分割協議は不要です。

ただし、遺言書と異なる遺産分割を行う場合や法定相続人が遺言書に異議を唱えた場合、遺言書に記載のない相続財産が見つかった場合などは、遺産分割協議を行う必要があります。

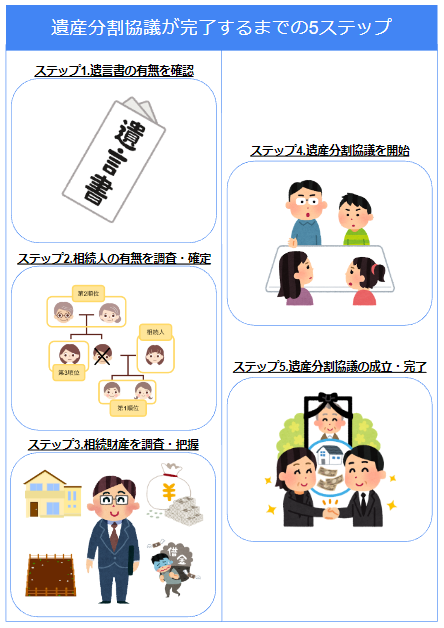

遺産分割協議が完了するまでの5ステップ

遺産分割協議をできるだけ速やかに成立させるためには、どのように進めたらいいかを押さえておくことが重要です。

この記事では、5つのステップに分けて解説していきます。

ステップ1.遺言書の有無を確認する

まずは、被相続人(亡くなった人・故人)が遺言書を残しているかどうかを確認する必要があります。

なぜなら、遺言書が残されている場合、その遺言書の内容に沿って遺産分割を行うことが原則だからです。遺言書に分け方が記載されている相続財産は、遺産分割協議から除外します。

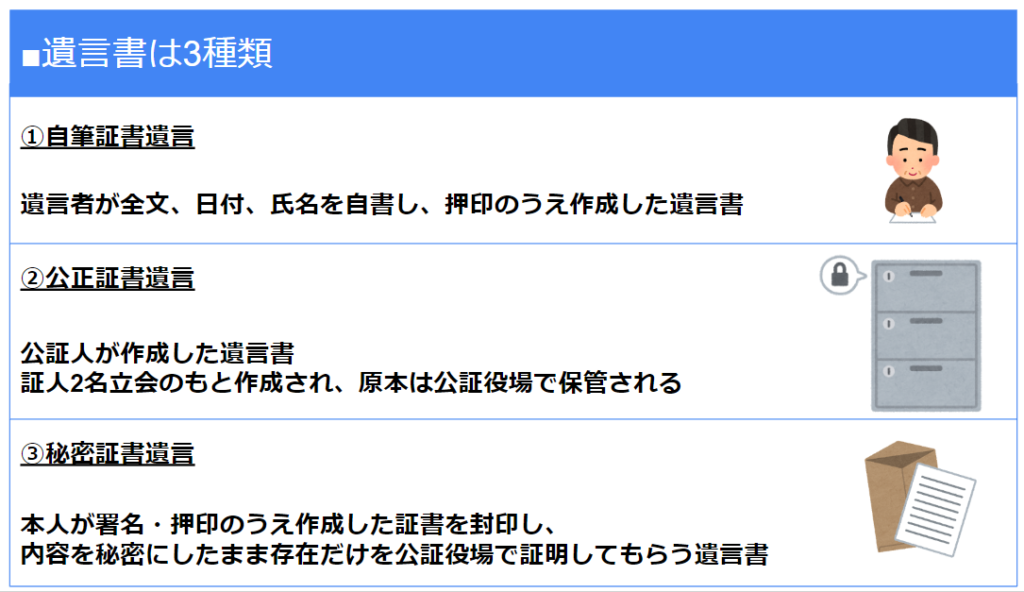

遺言書には3つの形式があります(図3)。被相続人の遺品を整理したり、公証役場の遺言検索をしたり、遺産分割協議を始める前に遺言書の有無を確認しましょう。

【図3】

なお、遺言書の様式等については法務省のホームページより詳細をご確認ください。遺言書には決まった様式や要件があるため、誤った様式で記入すると無効な遺言書となってしまうため注意しましょう。

ステップ2.相続人の有無を調査・確定する

遺産分割協議には、相続人全員が参加しなければなりません。一人でも不参加のまま協議結果が決まったとしても、無効になります。

被相続人の戸籍資料(戸籍全部事項証明書など)を請求し、相続権が発生する続柄の人を調査し、相続人を確定させましょう。

ステップ3.相続財産を調査・把握する

相続人の有無とあわせて調査したいのが、遺産分割の対象となる相続財産です。

現金や預貯金、不動産や株式、借金など、被相続人が生前所有していた財産を漏れなく調査・把握する必要があります。

現金や預貯金は銀行口座や通帳、不動産は市区町村の名寄帳、株式は証券口座、借金は金融機関などを調査すると見つけやすいでしょう。判明した相続財産を遺産目録としてまとめておくと漏れや重複を防ぐことができます。

なお、遺産分割協議後に新たに相続財産が発覚したら、再度協議してどのように分割するかを話し合う必要があります。遺産分割協議書に記載してあらかじめ決めておくことも可能ですが、いずれにせよ手間がかかるため、相続財産は漏れなく調査・把握することが望ましいのです。

ステップ4.遺産分割協議を始める

相続人と相続財産が判明したら、遺産分割協議を始めていきます。先述のとおり、相続人全員が参加しなければなりません。

相続財産の分け方は、各人が合意さえすれば自由に決められます。

なお、遠方でどうしても参加できない相続人がいる場合は、Web会議やリモート会議を利用するという方法もあります。

ステップ5.遺産分割協議が成立・完了する

遺産分割協議の内容に相続人全員が合意し、協議が成立したら、その内容を遺産分割協議書にまとめます。

詳しくは後述しますが、遺産分割協議書は「どの財産を(相続財産の内容)」「誰が(相続人)」「どのように相続するか(相続方法)」を特定できるように明確な文言で記載することが重要です。

そして、遺産分割協議書を締結したら、次に、各人が相続する相続財産の名義変更と登記手続きを行います。

これらの名義変更や登記手続きが終了すれば、遺産分割協議が無事に成立・完了となります。

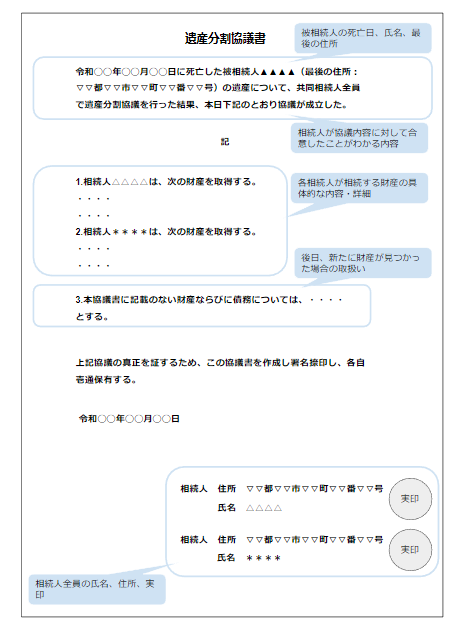

遺産分割協議書はどう作成すればいい?

遺産分割協議において重要な手続きの一つが遺産分割協議書の作成です。協議結果をまとめ、相続人同士の合意した内容や相続財産の分割方法などを証明する客観的な証明書類となります。

遺産分割協議書を作成するときに気になるのが「どんな方法で作成すればいいのか(作成方法)」と「何を書けばいいのか(記載内容)」です。

ここからは作成方法と記載内容を解説しつつ、記載例もお伝えしますので、遺産分割協議書を作成する際の参考にしてみてください。

ポイント1.遺産分割協議書は手書き・パソコンどちらもOK

遺産分割協議書には決まった様式や体裁などはありません。手書き、パソコンどちらで作成しても有効な協議書として認められています。

また、遺産分割協議書の用紙サイズ・縦書き横書きなども自由です。

ただし、「相続人全員分に協議書を作成する必要があること」や「記入ミスや読みやすさ」を考慮すると、パソコンで作成する方が良いでしょう。

ポイント2.遺産分割協議書に記載する内容は5つ

遺産分割協議書は、「どの財産を(相続財産の内容)」「誰が(相続人)」「どのように相続するか(相続方法)」を特定できるように記載することが重要です。

遺産分割協議書には主に次の5つの項目を記載しましょう。

- 分割する相続財産の内容(詳細)

- 相続人全員の住所、氏名、実印の捺印

- 被相続人の(最後の)住所、氏名、死亡日

- 相続人全員が合意していることがわかる内容

- 後日新たに相続財産が見つかったときの取扱い

実印の証明書類として印鑑証明書も添付するため、前もって用意しておくと手続きが円滑に進められます。ただし、印鑑証明書の発行日付は、遺産分割協議書の日付より前である必要があることを念頭に置いておきましょう。

遺産分割協議書の記載例を紹介

実際の遺産分割協議書の記載例を紹介します(図4)。

【図4】

遺産分割協議がまとまらない場合の対処法とは?

遺産分割協議で話がまとまらないことは少なくありません。協議が決裂してしまった場合にはどのようにすればいいのでしょうか。その方法は次の2つです。

- 遺産分割調停

- 遺産分割審判

一つずつ見ていきましょう。

遺産分割調停

遺産分割調停とは、第三者である調停委員が仲介し、相続人全員が遺産分割について話し合う手続きのことです。家庭裁判所に申し立てます。メリットとしては、調停委員が相続人たちの間に入り、相続人同士による直接協議に比べて冷静な協議が期待できる点です。

調停案が裁判官から提示され、その調停案に相続人全員が同意すれば調停成立になります。このとき、調停調書が作成され、調停調書に基づいて遺産分割されます。

遺産分割審判

遺産分割審判とは、遺産分割調停が不成立となった場合に、家庭裁判所が遺産分割の方法を決定する手続きのことです。申し立てる先は家庭裁判所です。

この場合、家庭裁判所は法定相続分を基準としますが、同時に、相続人たちから提示された資料や各人の主張を総合的に考慮して遺産分割の方法を決定します。各相続人に送られる審判書を通じて結果が通知され、その内容に基づいて遺産分割が行われます。

相続財産に空き家が含まれるときの注意点とは?

相続財産が現金や預貯金、株式のように換金しやすく、分割しやすいものであれば遺産分割協議は円滑に進むでしょう。

しかし、現実では簡単に処分できず、物理的な分割も困難な不動産が相続財産として残されることが多く、このような場合は遺産分割協議が難航しやすいものです。

そして、不動産の中でも特に取り扱いに苦労するのが空き家です。なぜなら、空き家の多くが「住む予定がなく管理できない距離にある」「築年数が経過していて傷みや損傷が激しい」状態であるからです。

さらに、相続人が複数いる場合は「管理は誰がするのか」と押し付け合いが始まり、協議が進まないまま放置されてしまいます。

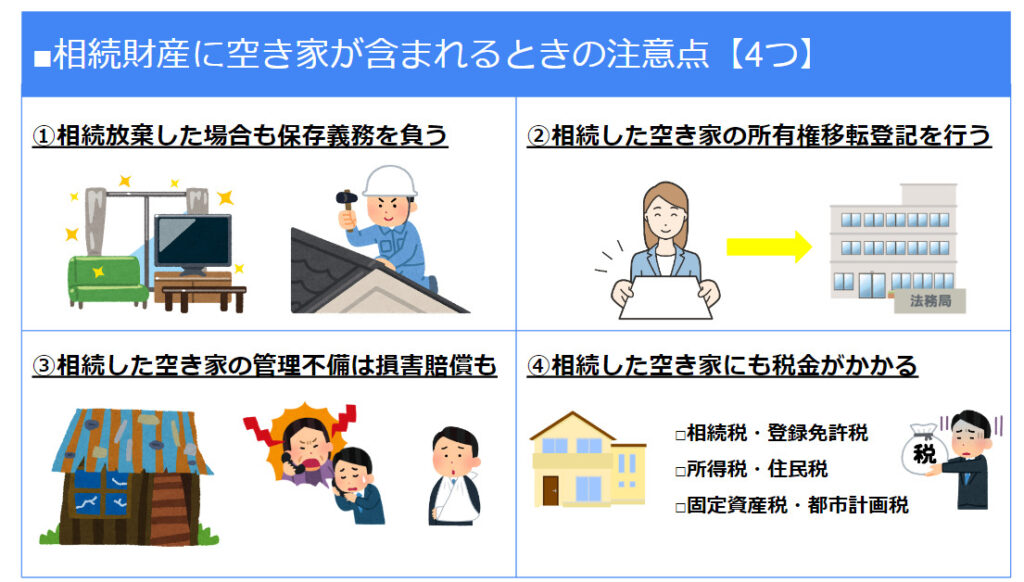

ここからは、相続財産に空き家が含まれるときの注意点として、次の4つのポイントを解説していきます。

- 相続放棄した場合も保存義務を負う

- 相続した空き家の所有権移転登記を行う

- 相続した空き家の管理不備は損害賠償責任を問われる可能性がある

- 相続した空き家にも税金がかかる

一つずつ詳しく見ていきましょう。

相続放棄した場合も保存義務を負う

「そもそも空き家を相続しないですむように、相続放棄すればいいのでは?」とお考えの方は注意しましょう。

2023年(令和5年)4月1日、改正民法が施行され、相続放棄後の義務と責任者が明確化され、たとえ相続放棄をしたとしても責任を負う可能性があります。

(相続の放棄をした者による管理)

第九百四十条 相続の放棄をした者は、その放棄の時に相続財産に属する財産を現に占有しているときは、相続人又は第九百五十二条第一項の相続財産の清算人に対して当該財産を引き渡すまでの間、自己の財産におけるのと同一の注意をもって、その財産を保存しなければならない。

(引用:民法第940条第1項(令和5年4月1日施行)|e-Gov法令検索)

「相続放棄したとしても、その相続財産を現に占有(事実上の支配)していた者は、次の相続人が管理を始められる状態になるまで保存義務を負う」ということです。

保存義務の解釈は現時点では判明していません。ただ、簡潔にいえば、次の相続人に引き渡すまで相続財産の現状を害するような行為をしてはならない、という意味になります。

つまり、相続放棄をしても、他の相続人が管理を始められるようになるまでは定期的にメンテナンスや清掃などの維持管理をせざるを得ないということです。相続放棄をしたからといって、相続財産と無関係になるわけではないということを念頭に置いておきましょう。

相続放棄をした者の義務についてはこちらの記事で詳しく解説しています。

相続した空き家の所有権移転登記を行う

空き家を相続した場合、相続登記をする必要があります。相続登記をしない一番のデメリットは、所有権の取得を第三者に主張できない点です。

例えば、遺産分割協議の結果、空き家を相続したAさんが登記をしないまま放置し、相続人Bさんが第三者に空き家を売却したと仮定します。

まず、第三者が登記情報を確認しても空き家の所有者が判別できません。そして、Aさんは法定相続分を超える部分に関して所有権を第三者に主張できません。最悪の場合、第三者と共有状態になってしまいます。

2024年(令和6年)4月1日からは法律が改正され、相続登記が義務化されます。過去の相続も登記義務化の対象となっていて、罰則や過料が科されることもあるため不動産を相続したらすぐに所有権移転登記を行いましょう。

相続登記の義務化についてはこちらの記事で詳しく解説しています。

>>相続登記の義務化はいつから?過去の相続も対象?罰則や過料などを解説

>>相続不動産の名義変更が自分でできる「そうぞくドットコム」はこちら

相続した空き家の管理不備は損害賠償責任を問われる可能性がある

相続した空き家の管理が不十分で他人にケガをさせたり、損害を与えたりしたときは、それらの補償をしなければなりません。

民法第717条では「土地の工作物に瑕疵があって他人に損害を与えた場合、工作物の所有者は被害者に対して損害を賠償する責任を負う」と定められています。

(土地の工作物等の占有者及び所有者の責任)

第七百十七条 土地の工作物の設置又は保存に瑕疵があることによって他人に損害を生じたときは、その工作物の占有者は、被害者に対してその損害を賠償する責任を負う。ただし、占有者が損害の発生を防止するのに必要な注意をしたときは、所有者がその損害を賠償しなければならない。

(引用:民法第717条第1項|e-Gov法令検索)

相続放棄をした空き家でも、先述のとおり、相続放棄をした者には保存義務が生じるため、次の相続人が正式に管理を始められるようになるまでは、相続放棄をした者=空き家所有者として同条文が適用されます。

例えば、以下のケースが考えられます。

- 外壁が崩れ、通行人に怪我をさせた

- 空き家が放火され、隣家を火事に巻き込んだ

- 屋根の瓦が吹き飛び、近隣住民に怪我をさせた

空き家所有者の責任が問われ、最悪の場合、損害賠償を請求されるトラブルにも発展しかねません。

相続した空き家にも税金がかかる

定期的な維持管理や相続時の登記手続き以外にも、相続した空き家を放置してはいけない理由があります。それが、税金です。相続した空き家には主に3つの場面で税金がかかります。

相続した空き家にどのような税金がかかるのかについて、こちらの記事でさらに詳しく解説しています。計算方法や軽減特例などにも触れているため、参考にしてみてください。

>>相続した不動産にかかる税金とは?計算方法や軽減特例をわかりやすく解説

相続税・登録免許税

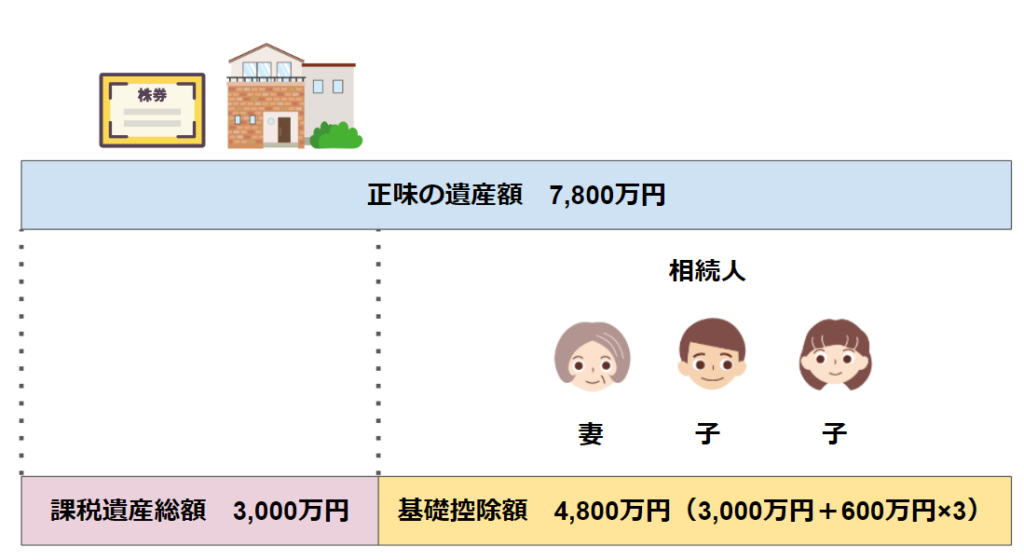

相続時には「相続税」がかかります。相続税の計算では、相続財産の総額から基礎控除額を差し引き、その残額(課税価格)に対して相続税がかかるという仕組みです。空き家を含む相続財産の遺産総額が3,600万円を超える場合、相続税申告を行わなければなりません。

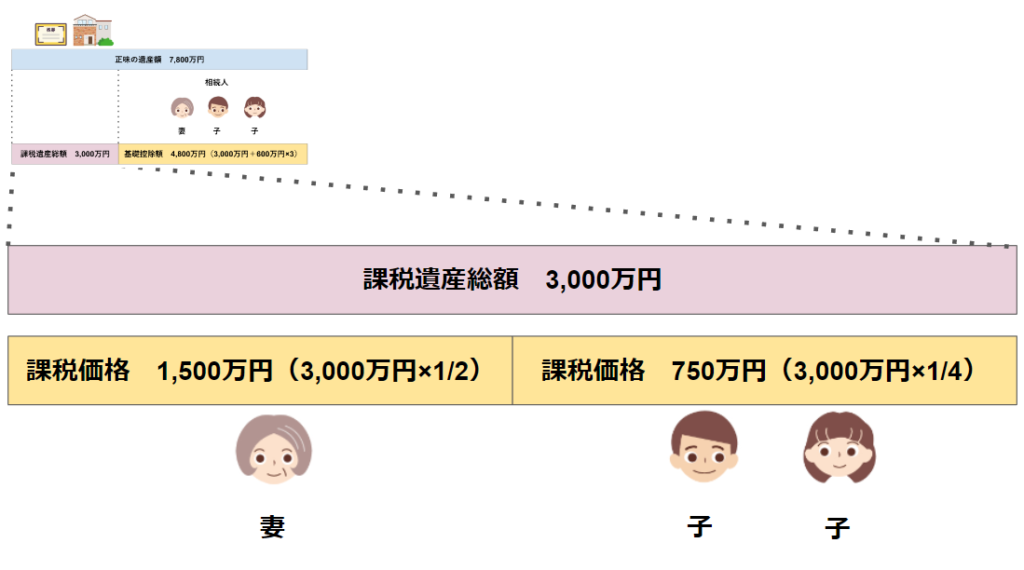

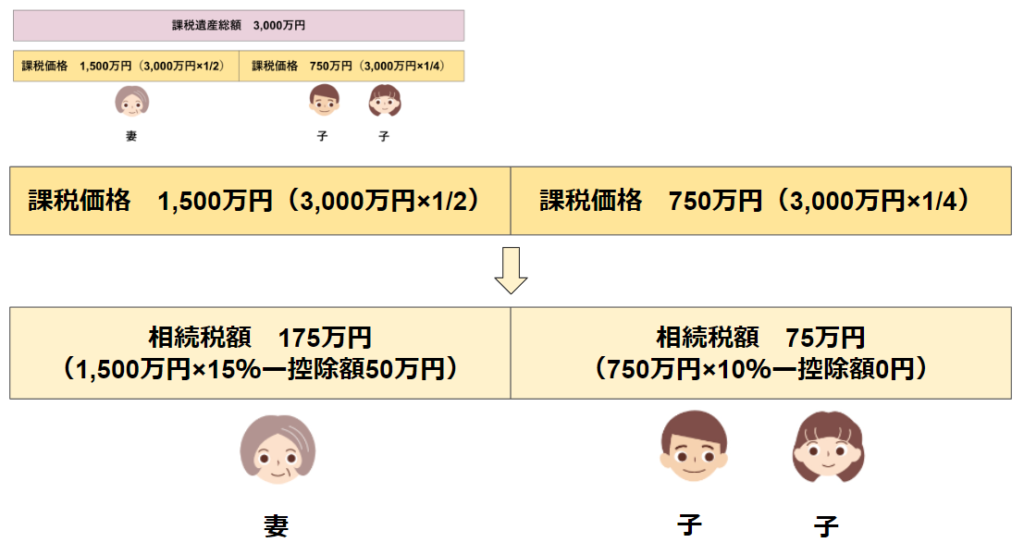

ここからは具体例を挙げながら解説していきます。仮に相続財産の総額(正味の遺産額)が7,800万円で、相続人が妻と子2人の計3人のケースで考えてみましょう。

【式】

① 課税遺産総額=正味の遺産額ー(3,000万円+600万円×法定相続人の数)

② 一人あたりの課税価格=課税資産総額(①)×法定相続分

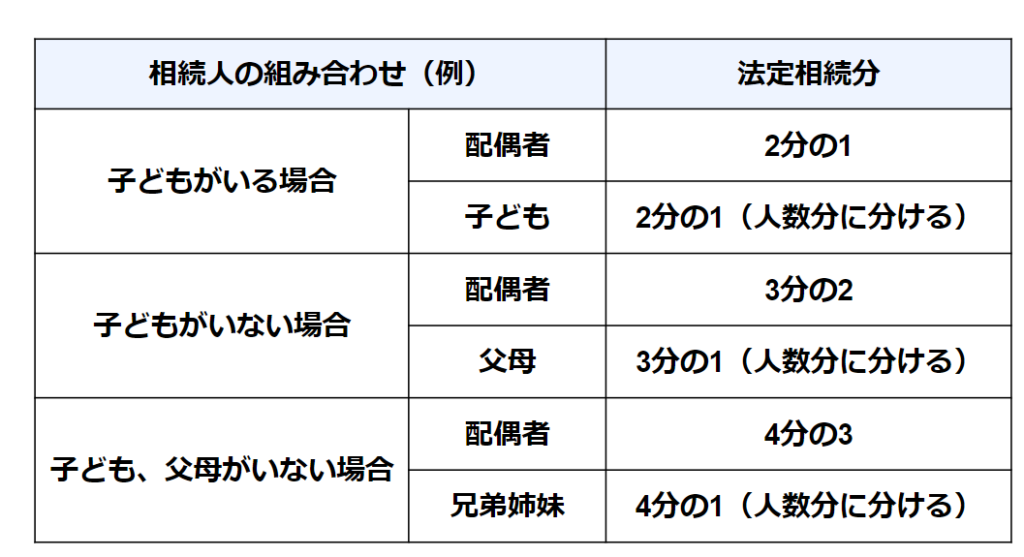

法定相続分は相続人の組み合わせによって、下表のように定められています(表1)。

【表1】

③ 相続税=一人あたりの課税価格(②)×税率ー控除額

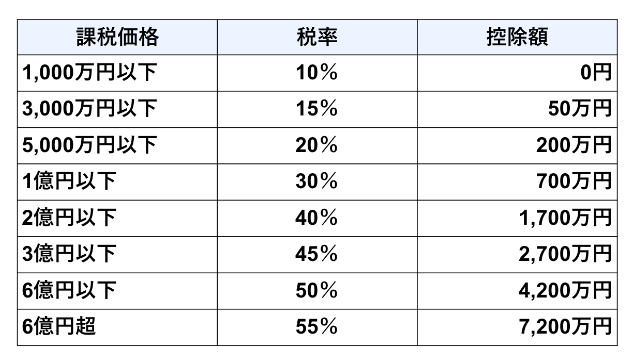

なお、課税価格ごとの税率と控除額は下表のとおり定められています(表2)。

【表2】

そして、相続税のほかにも、不動産相続では「登録免許税」がかかります。被相続人(亡くなった人)の名義を相続人(承継した人)の名義に変更する相続登記を行います。その手続きに関する税金が「登録免許税」です。登録免許税は、次の式で算出します。

【式】

登録免許税=固定資産税評価額×0.4%

※遺言により相続人以外の人が不動産を相続した場合は、税率が0.4%ではなく2.0%

令和6年(2024年)4月1日からは相続登記の義務化が始まります。「相続の開始および所有権を取得したと知った日から3年以内」に相続登記をしなければならず、正当な理由なく従わない場合は10万円以下の過料が科されます。

さらに、不動産登記法の改正後に発生した相続だけではなく、法改正以前から相続登記をしていない不動産についても適用される点に注意しましょう。

(相続等による所有権の移転の登記の申請)

第七十六条の二 所有権の登記名義人について相続の開始があったときは、当該相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から三年以内に、所有権の移転の登記を申請しなければならない。遺贈(相続人に対する遺贈に限る。)により所有権を取得した者も、同様とする。

(引用:改正不動産登記法第76条の2|e-Gov法令検索)

所得税・住民税

売却時には「所得税・住民税」がかかります。空き家といえども不動産であることに変わりはありません。不動産を売却した場合、譲渡所得として申告する必要があります。譲渡所得は次の式で算出します。

【式】

譲渡所得=譲渡収入ー(取得費+譲渡費用)ー特別控除額

売却金額が「譲渡収入」、土地や建物の購入代金や購入手数料が「取得費」、土地や建物を売却するために支払った仲介手数料などが「譲渡費用」です。「特別控除額」は、一定の要件を満たしたときに適用される控除額であり、詳細は国税庁ホームページで確認できます。

上式のとおり、不動産の売却金額がそのまま課税対象となるわけではなく、各費用を差し引いた利益が課税対象となります。

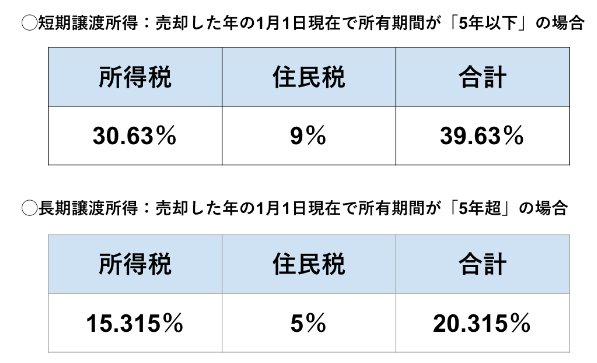

なお、譲渡所得に掛けられる税率は、不動産の所有期間によって次のように分けられます(表3)。

【表3】

※所有期間には被相続人がその不動産を所有していた期間も含む

固定資産税・都市計画税

所有している期間は「固定資産税」がかかります。固定資産税とは、所有する不動産について、法人か個人かを問わず、毎年1月1日時点の不動産所有者に課される税金です。次の式で算出します。

【式】

固定資産税=課税標準×1.4%(標準税率)

※課税標準:自治体の固定資産課税台帳に登録された評価額

※標準税率:自治体により異なる

固定資産税は、1月1日(賦課期日)現在の土地、家屋及び償却資産(これらを「固定資産」といいます。)の所有者に対し、その固定資産の価格をもとに算定される税額を、その固定資産の所在する市町村が課税する税金です。ただし、東京都23区においては、特例で都が課税することになっています。

(引用:1 固定資産税の概要|東京都主税局)

そして、「都市計画税」とは、市街化区域内にある土地や家屋に対して課される地方税の一種です。都市計画法により定められていて、都市計画事業や土地区画事業の費用に充当する目的で課される税金です。次の式で算出します。

【式】

都市計画税=課税標準×0.3%(制限税率)

※課税標準:自治体の固定資産課税台帳に登録された評価額

※制限税率:税率の上限

都市計画税は、都市計画事業や土地区画整理事業を行う市町村が、都市計画区域内にある土地や家屋に対して、その事業に必要となる費用に充てるために課する税金です。

(引用:都市計画税|総務省)

ここまで解説してきたように、空き家を相続したとしても放置していると、さまざまな税金を納めなければならず、経済的な負担が重くのしかかることになるため注意しましょう。

空き家を相続したときはどうすればいい?

空き家の管理はとても大変です。管理が行き届いていない空き家で、周辺環境に悪影響を及ぼしたり、倒壊の恐れがあると判断された場合、自治体から「特定空き家」に指定される恐れがあります。「特定空き家」に指定されると固定資産税が最大6倍近く増えます。

また、空き家が犯罪に巻き込まれたり、倒壊や屋根の崩落などで第三者に怪我を負わせて損害賠償を請求されたり、空き家の放置はもはやリスクばかりでおすすめできません。

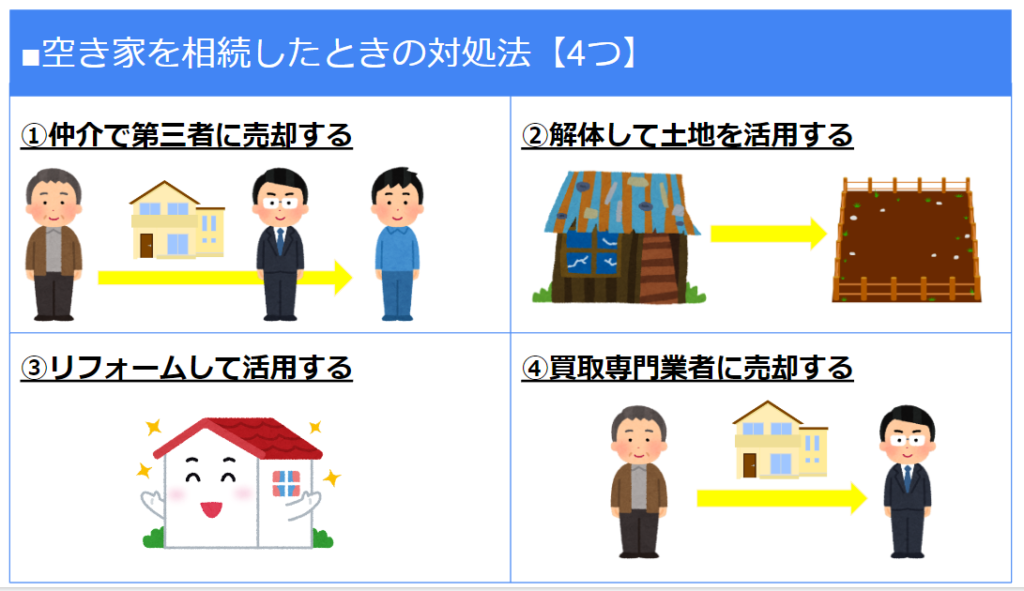

ここからは空き家を相続したときの対処法を4つご紹介します。

仲介で第三者に売却する

空き家といえども、不動産としての資産価値は一定程度あるため、第三者に売却すれば売却代金を得ることができます。さらに、空き家や土地の維持管理にかかる修繕費や管理費、所有することで納税しなければならない固定資産税なども、売却すれば不要になります。

ただ、個人間の売買では契約時や売却後にトラブルが起こるリスクがとても高いです。また、需要が低いエリアにある空き家、築年数が古くいわゆるボロ戸建てのような物件では、買い手が見つかりにくいため注意が必要です。

当社運営の空家ベースは、空き家を売りたい人と買いたい人をつなぐポータルサイトとして、全国各地の空き家売買の仲介を行っています。老朽化が進んだ空き家や残置物のある物件も多数取り扱っており、掲載料無料、最短21日で売れた実績もあります。

他の不動産業者から「雨漏りやシロアリ被害があるから取り扱いできない」と断られてしまった空き家や需要のないエリアにある空き家で「どうせ売れない」と諦めている方も、お気軽にご相談ください。

解体して土地として活用する

「空き家が居住の需要が見込めない地方エリアにある」「空き家の損傷や傷みが激しく、賃貸として活用できない」といった場合には、空き家を解体して土地として活用しましょう。

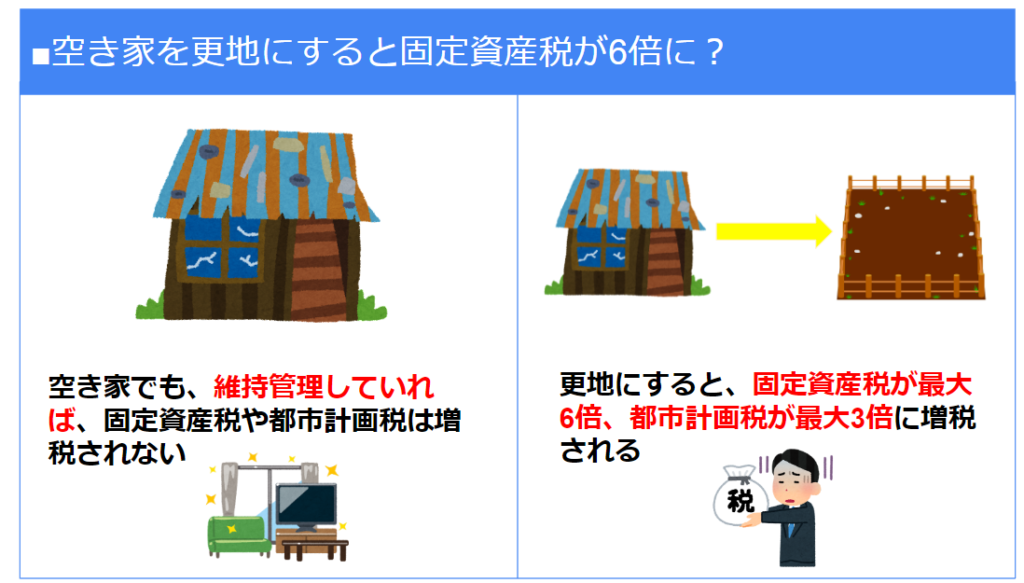

ただし、何もない土地(更地)として所有すると、固定資産税が最大6倍(都市計画税は最大3倍)増えてしまうため、トータルとして支払う税金額が大きくなります(図5)。

【図5】

そこで土地として活用するのであれば、駐車場を設置するのがおすすめです。ローリターンではありますが、一定の収入を得られますし、青空駐車場であれば建築費用なども少なく、比較的低コストで投資をスタートできます。

空き家を駐車場として活用するメリットやデメリットなどはこちらの記事で詳しく解説しています。

リフォームして居住用・賃貸用物件として活用する

「都市圏である程度の需要が見込めるエリア」であれば、リフォームして居住用あるいは賃貸用の物件として活用しましょう。

居住用の物件として自分自身が住むのであれば問題ありませんが、賃貸用の物件として経営し「不労所得を得たい」と考えている方は、次の点に注意が必要です。

- リフォームにはお金がかかる

- 賃貸は予想以上にマーケティングが必要(物件に求める基準が高い)

- 維持するためには資金が必要(火災保険料、損害保険料、管理会社への代行手数料など)

【広告】

![]()

やはり入居者を満足させることができなければならないため、賃貸用の物件として有効活用しても誰もが成功するほど甘くはない、という認識で始めた方が良いでしょう。

買取専門の不動産業者に売却する

個人間の不動産売買取引では「契約直前にキャンセルされた」ということも少なくありません。

一方、不動産業者による買取なら、契約が流れにくい、売買トラブルが少ない、残置物撤去が不要で現況引き渡しが可能など、多数のメリットがあります。購入を希望する不動産業者に売却できれば問題ないため、個人間売買や仲介に比べて早く空き家を処分することができます。

特に、相続により取得した不動産は、「両親が住んでいた物件で築年数が経過している」「現行の建築基準法違反の物件で建て替えできない」ということが多く、建物自体が使えなかったり、建物自体を建て替えられなかったりするものです。

「個人の買い手を探す時間をかけないですぐに処分したい」「購入後のトラブルは避けたい」という方は、買取専門の不動産業者による買取を選択することをおすすめします。

当社運営の空き家パスは、数多くの空き家買取実績があります。接道条件が悪い空き家、築年数の古い空き家など、他の不動産業者に断られた空き家でもお気軽にご相談ください。

まとめ

この記事では、遺産分割協議の概要、協議結果がまとまらない場合の対処法を中心に解説してきました。

遺産分割協議は相続人全員が参加し、合意しなければならなりません。協議がまとまれば遺産分割協議書を作成し、相続人同士で大切に保管しましょう。協議がまとまらない場合は、家庭裁判所に申し立てて遺産分割調停や遺産分割審判を行いましょう。

また、相続財産に空き家のような不動産が含まれる場合は、分割しにくいため遺産分割協議は難航しやすいものです。使い道のない空き家をどう処分するかで相続人同士が揉めるようであれば、買取専門業者への売却をご検討ください。

売却すれば、その後の管理に困ることはありませんし、売却代金を相続人同士で分割しやすくなります。

他社で断られた空き家や築年数の古い空き家でも、空き家の売却をご検討されている方は、買取実績が豊富な空き家パスへお気軽にご相談ください。

空き家の買取なら空き家パス| 東京・埼玉・愛知・福岡など全国対応のTOPへ戻る